用3张图表讲明白企业利润表分析 | 帆软九数云

很多财务人做利润表分析,总是想多放点数据,看起来更真实更专业。但现实是:堆数字不等于有洞察,指标越多越容易偏题。

真正的利润表分析,本质是找问题、拆原因、给建议。

今天,我就尝试从3张图表讲起,引出它们背后的分析逻辑。这三套利润表分析方法是我在工作中反复验证过的,每个都有相应的图表框架和实操做法,思路清晰,希望能对大家有用。

1.收入分析:三个维度拆解

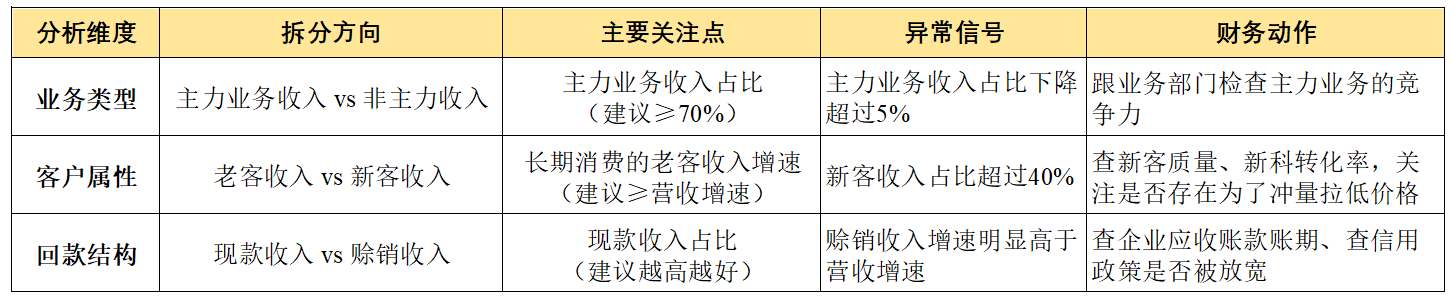

收入分析不能只看营收的总额和增速,想判断收入是不是健康增长,建议从业务、客户、回款这三个维度进行拆解,具体可以参照下表:

收入分析拆解思路:

比如说:

A公司Q2总收入1.5亿,同比增长12%。按照上面三个维度拆开后发现,主力业务收入占比从72%掉到64%,新客户赊销占比高达38%。

面对这种情况,写财务分析报告时不要只写“收入结构变化较大”这种废话,而是要直接去干两件事:

1.和相关业务部门检查公司主力产品的订单明细,看是产品竞争力下降、营销不到位等因素导致的新订单大量减少,还是原有老客流失严重?

2.找销售确认企业现在的信用政策,是否存在为了冲业绩放宽汇款要求的情况?

通过这两步,成功从“Q2总收入1.5亿,同比增长12%”这串数据问题中找到业务问题,并逐一击破。

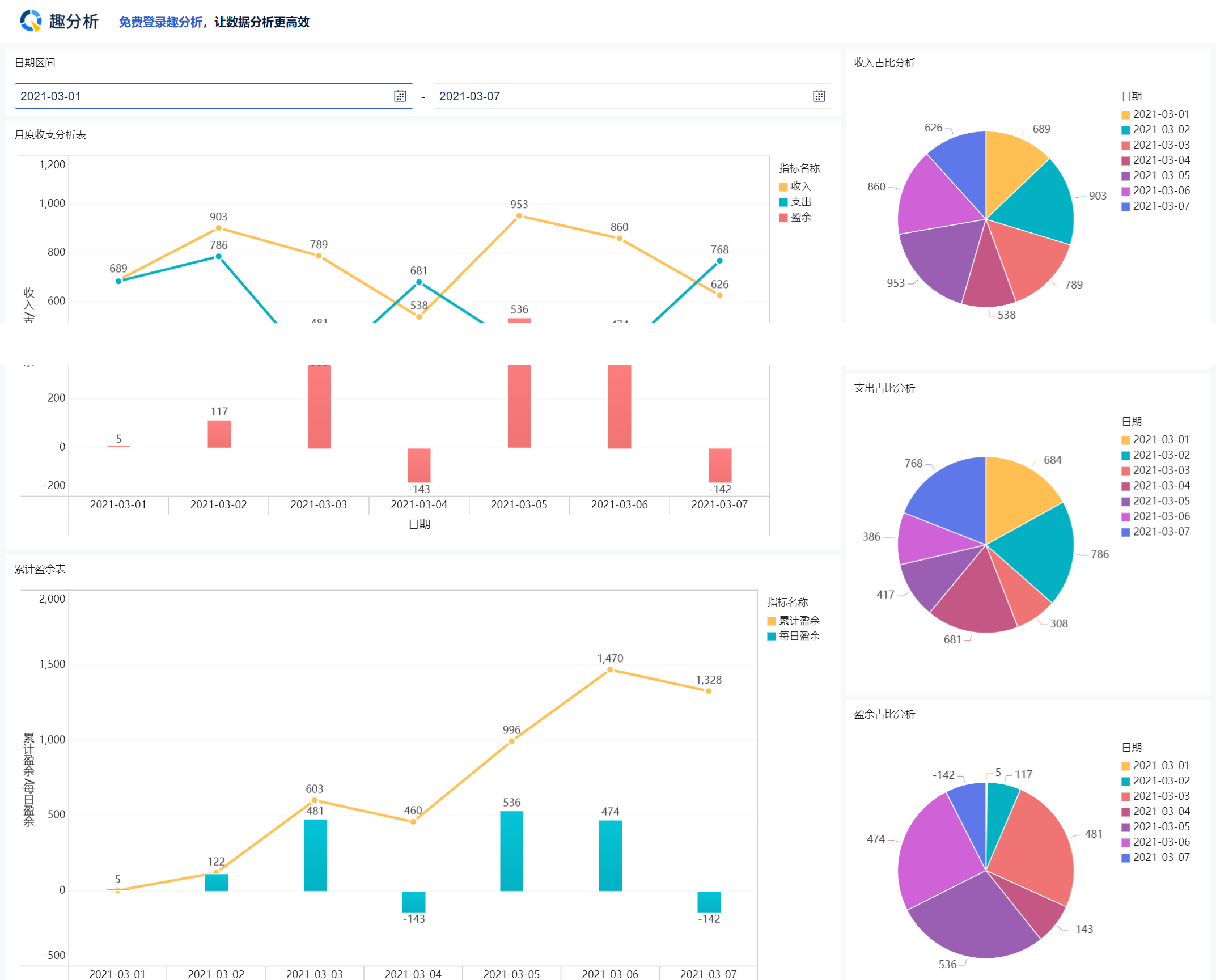

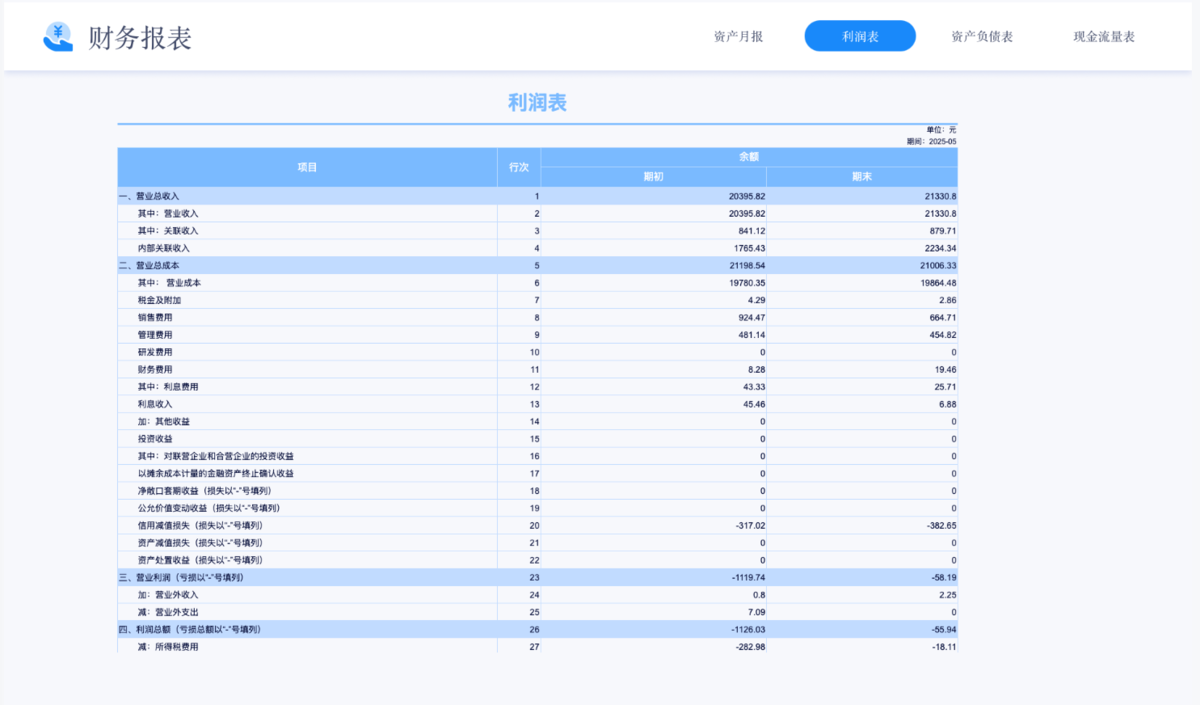

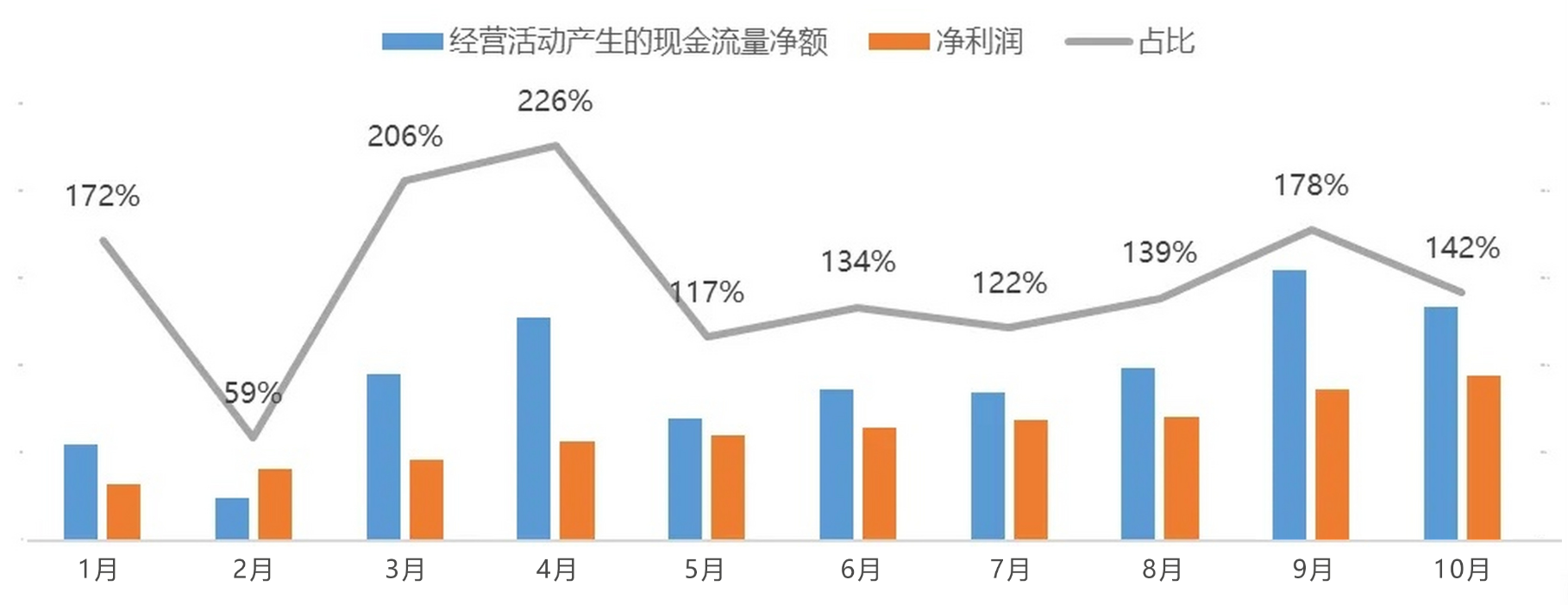

2.利润质量:净利润vs现金流

要看企业有没有真赚钱,光净利润好看没用,还得看现金流,两者对比可以直观判断企业的利润质量。对比净利润和现金流最简单的方式就是拉一张柱状图(横轴可以是月份、季度、年份,纵轴是金额)。

然后可以按照以下思路去判断:

1.正常情况下,经营现金流净额和净利润应该同涨同跌才合理。要是出现净利润涨了、现金流反而下降的情况,就需要重点检查两方面:

- 应收账款:看当期新增的应收账款是不是比净利润还多,赶紧跟销售部门对接,确认应收账款的回款周期有没有延长。

- 存货:查存货周转天数有没有比上一期增加,找生产部门核实是否存在滞销库存产生的成本。如果存在,可以进一步溯源库存积压的原因,看是生产、采购、市场哪一块出了问题。

2.观察净利润的现金含量占比。

占比 = 现金流净额 ÷ 净利润 × 100%,一般这个比值≥1比较好

但也不能光看这个占比,还得看现金流的组成结构。即便这个数看着合规,如果现金主要来自前期的应收账款,而不是当期销售,那说明企业当期销售回款能力差,下季度可能会有现金流压力,最好提前跟领导建议收紧新客户的信用政策。

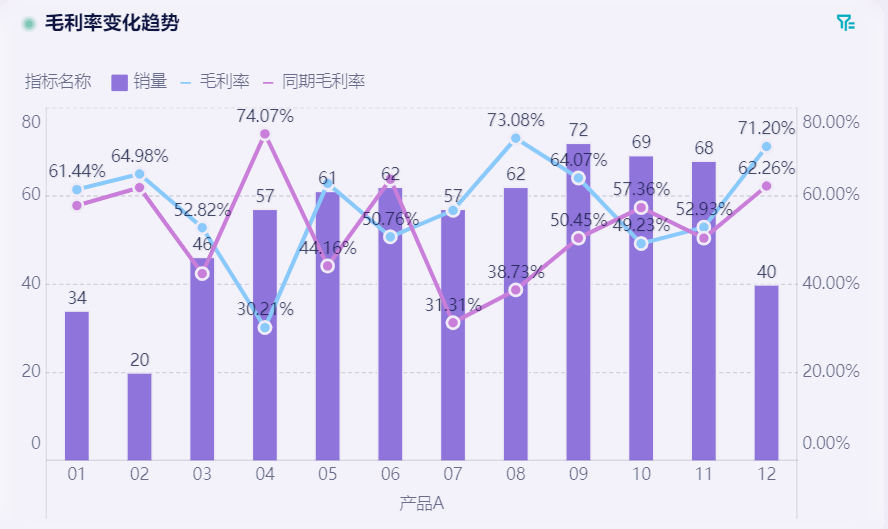

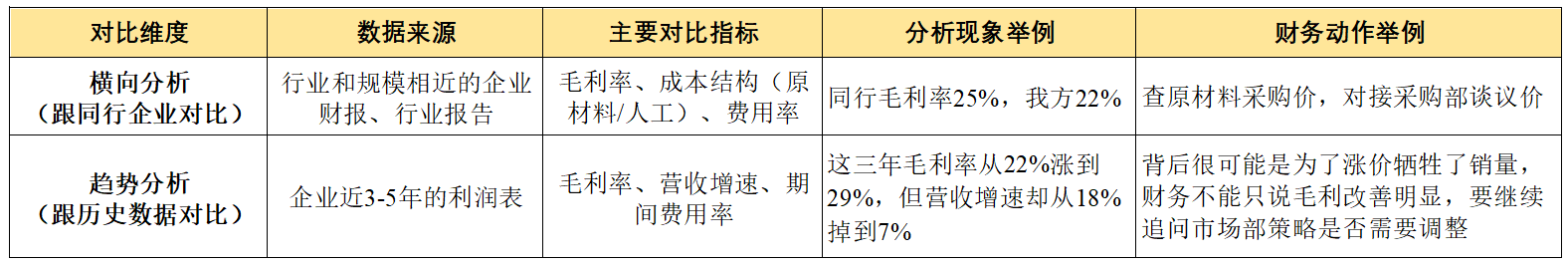

3.横向分析+趋势分析

财务分析经常需要对比,但不要为了对比而对比,要从中找准企业位置和改进的方向。怎么对比具体可以下表:

举个例子吧:

做横向对比时发现,我方原材料成本占比42%,同行是37%。但是我方的人工成本占比反而低于同行。

此时财务不可以简单用一句“成本偏高”来概括,而是要写清楚:原材料价采购价格可以进一步优化,人工效率优势可以继续保持。并针对这两点分别去做:

- 让采购部以同行供应商为参照,积极争取批量采购的折扣优惠

- 将人工效率数据梳理汇总后反馈给生产部,作为其调整生产计划、优化产能配置的参考

4.让利润分析更省力的工具

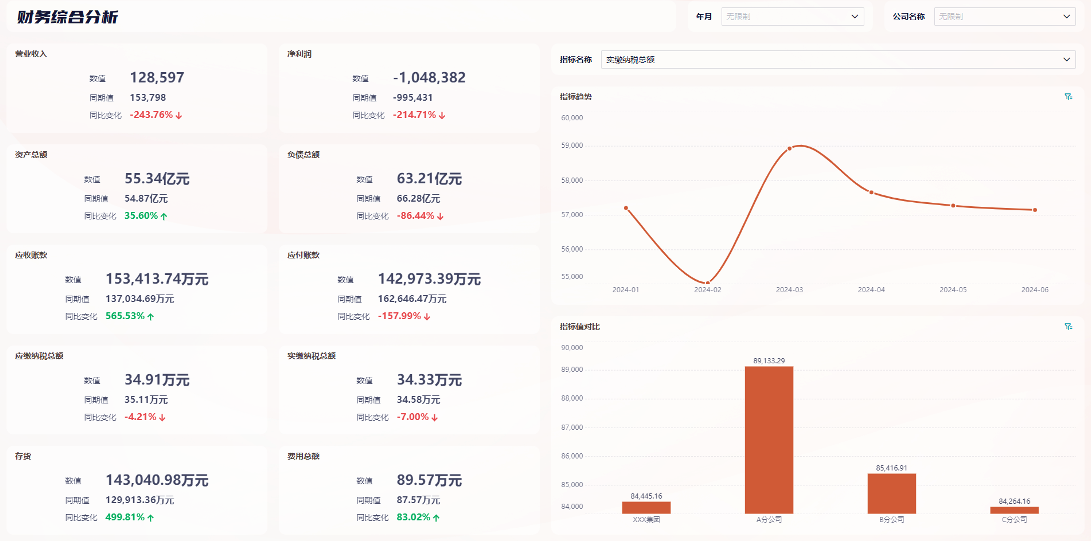

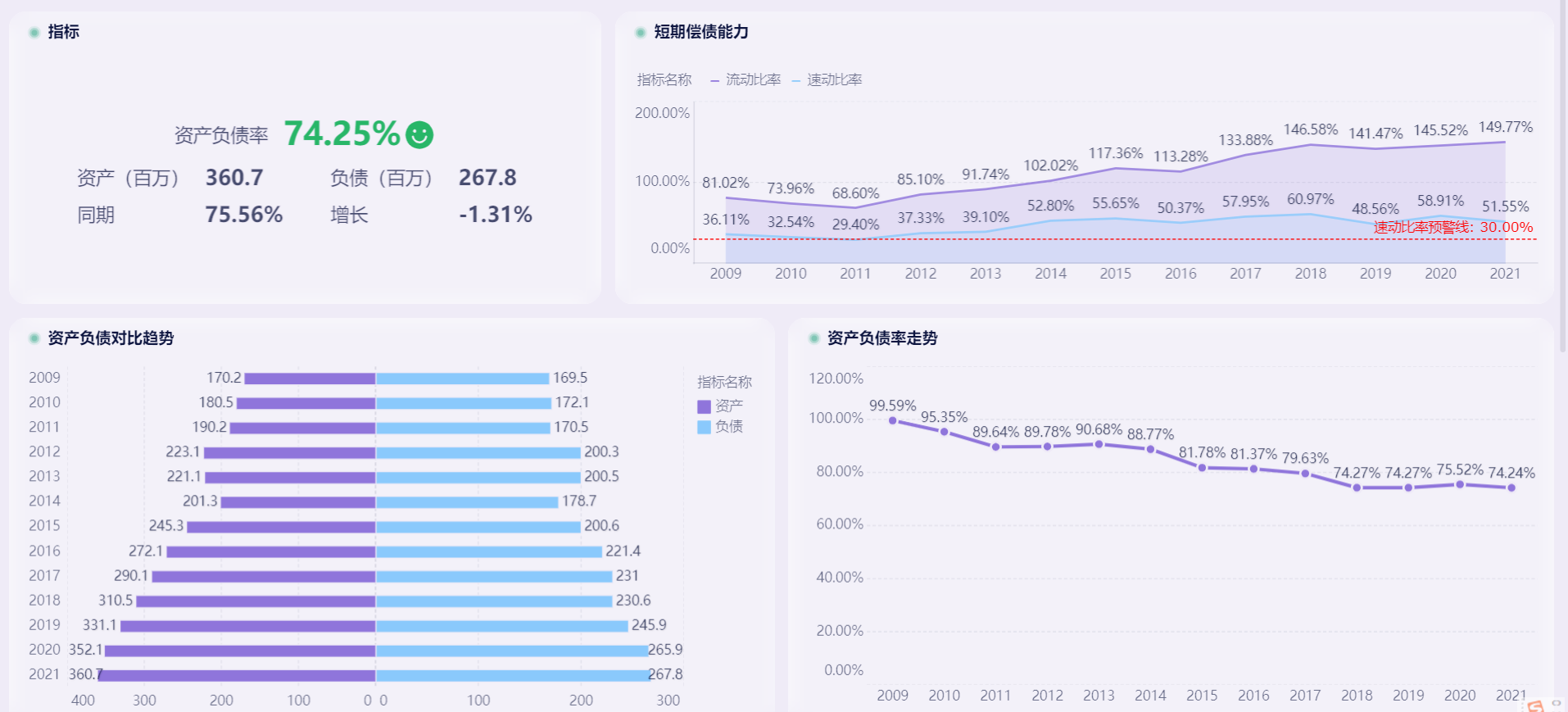

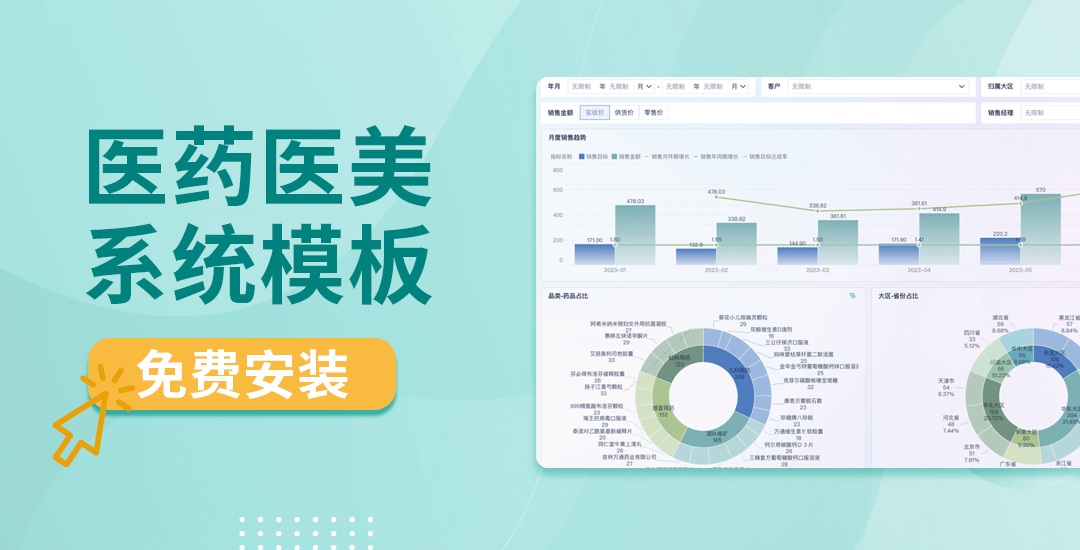

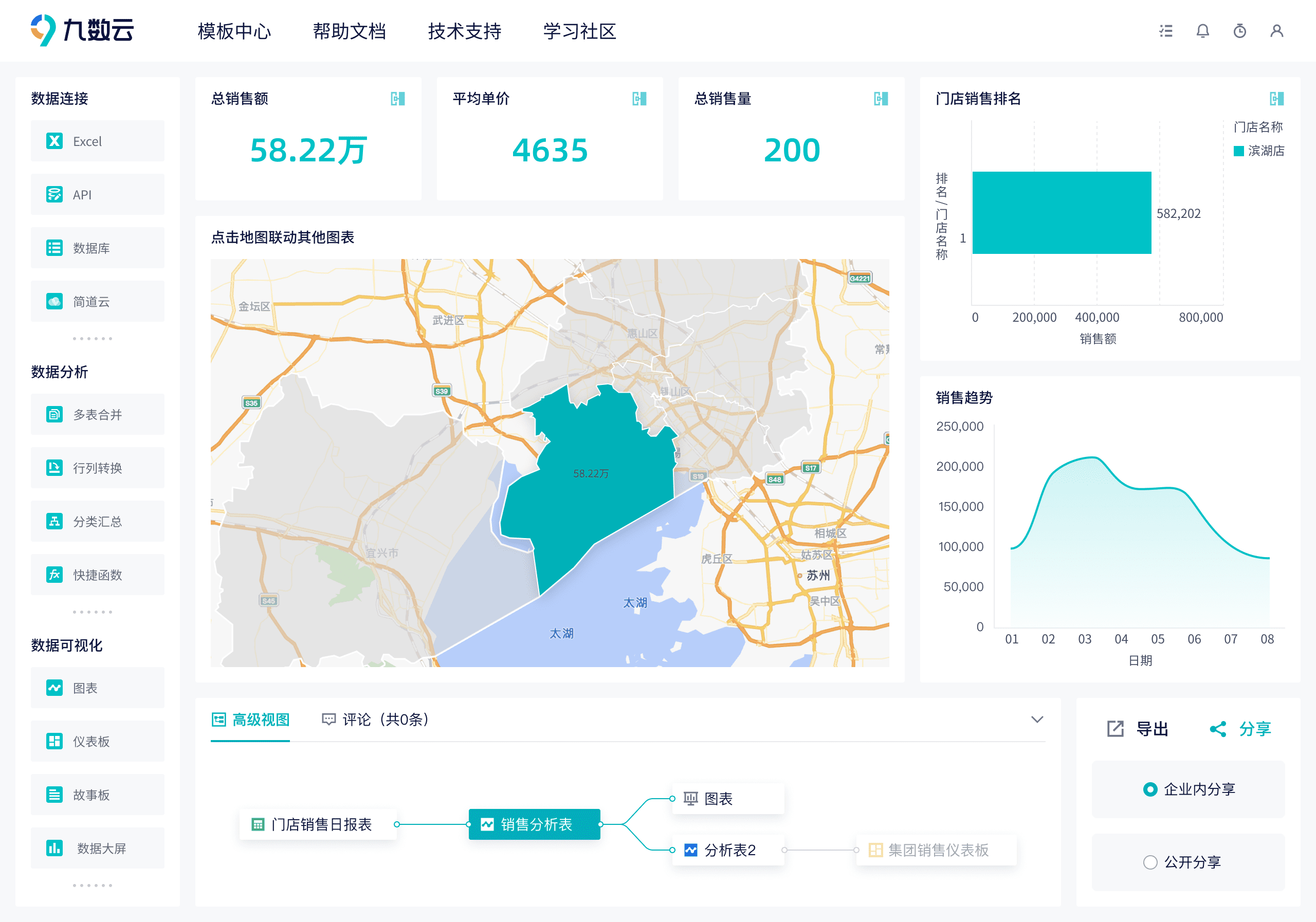

利润表分析难的不是逻辑,而是许多数据信息分散、口径不一致。这里给大家推一个我们公司在用的BI工具——九数云BI。

它能够连接公司内外部数据,自动同步更新。可以一次性拉齐产品、客户、回款等相关数据,实现数据共享,不用苦哈哈找人要了。

支持自定义分析+报表搭建,想看哪些图表和指标,就把它们放一张看板里,更个性化一点。数据源更新后,看板里的图表和数字也会相应更新。

之前我们公司用的财务ERP也有生成报表的功能,一开始还觉得挺高级的。但后来用多了,发现它的报表模板都是固定好的,我们财务改不了,有时候看几个数据要翻几张报表,有点麻烦。

财务人要清楚,任何数据出现异常,都不是凭空产生的,背后必然对应着某项业务问题。做利润表分析,就是为了推动业务决策。

希望上面这三套利润表分析方法能给你一定启发~

热门产品推荐