几分钟讲清楚企业偿债能力分析! | 帆软九数云

你知道这些现象是为什么吗?很多企业表面看着业务红火、规模扩张很快,但不知道哪天就突然陷入经营危机。账面上看着赚得盆满钵满,实际上却欠了一屁股债。问题真的是出在业务不行吗?很多时候不是,而是企业的偿债能力已经先一步垮了。更何谈进一步依靠数据来指导经营决策和风险防控呢?

现实中我见过太多财务报表,指标和数据列了一堆,但说不清一个核心问题:这家公司,到底安不安全?

而要回答这个问题,绕不开一个基础能力——偿债能力。今天我就来说说偿债能力到底是什么、该怎么分析,还有怎么靠数据看出潜在风险。

一、什么是偿债能力?别把它理解简单了

从定义上说,偿债能力就是企业按期、足额偿还到期债务的能力。

但在实际分析中,它不是一个静态概念,而是一整套财务结构和经营结果的综合反映。偿债能力一定要分层看:

- 短期偿债能力:看的是一年内到期的债务,企业能不能顺利周转过去,核心是资产的流动性和变现速度。

- 长期偿债能力:看的是企业整体负债结构是否合理,能不能长期持续经营,核心是资本结构和盈利质量。

偿债能力直接影响企业的信用根基,一家偿债能力出色的企业,在融资贷款和商业合作中往往会更有底气、更占优势。

如果这两个层面任何一个出问题,企业的信用就会开始松动。

二、偿债能力分析关键指标

对偿债能力有一定概念后,接下来咱们切入正题,开始讲最核心的实操内容。需要先从资产负债表和利润表中提取相关数据,按照如下核心指标逐一拆解分析。

(一)短期偿债能力指标

短期偿债能力主要来自资产负债表,重点看 流动资产和流动负债 项目。

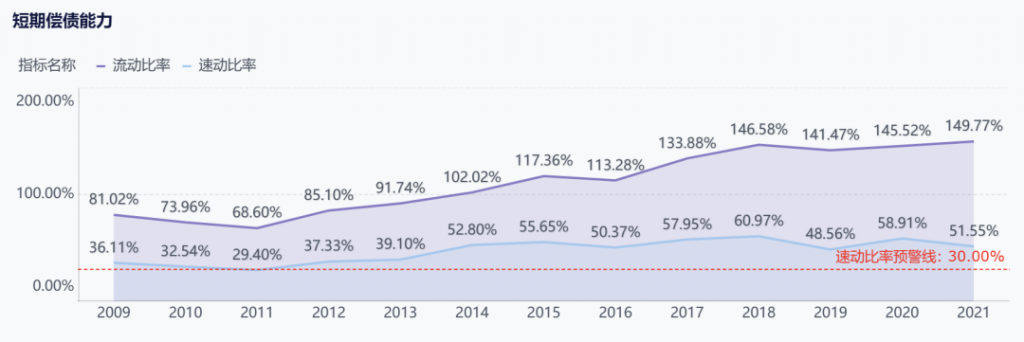

1. 流动比率

流动比率 = 流动资产 ÷ 流动负债

简单讲,流动比率衡量的是用手头所有的流动资产去还流动负债,能有几倍的兜底能力。一般来说,流动比率保持在2左右比较稳妥。一旦低于1,就代表净营运资本为负,企业短期的偿债压力会很大,风险也会飙升。❗需要注意的是,流动比率看的是整体兜底能力,只能作为第一眼判断,因为它本身是有水分的。

2. 速动比率

速动比率 =(流动资产 − 存货 − 预付账款)÷ 流动负债

一般来说,速动比率维持在1上下是比较理想的。

估计有人会问,为啥计算时要把存货排除?

因为存货在流动资产里是变现最慢的,还可能贬值缩水。有的存货卖不动,有的预付款收不回来,账面上看是资产,现实里却是压力。

速动比率就把它们排除在外,只算货币资金、应收账款这类能快速换成现金的资产,所以能更精准地反映企业当下的即时偿债能力。

举一反三👇

如果有家公司流动比率还行,速动比率却明显偏低,说明企业很可能在用“不太好变现的资产”撑着账面。

这些数据该怎么看才清楚?怎么上手做分析?

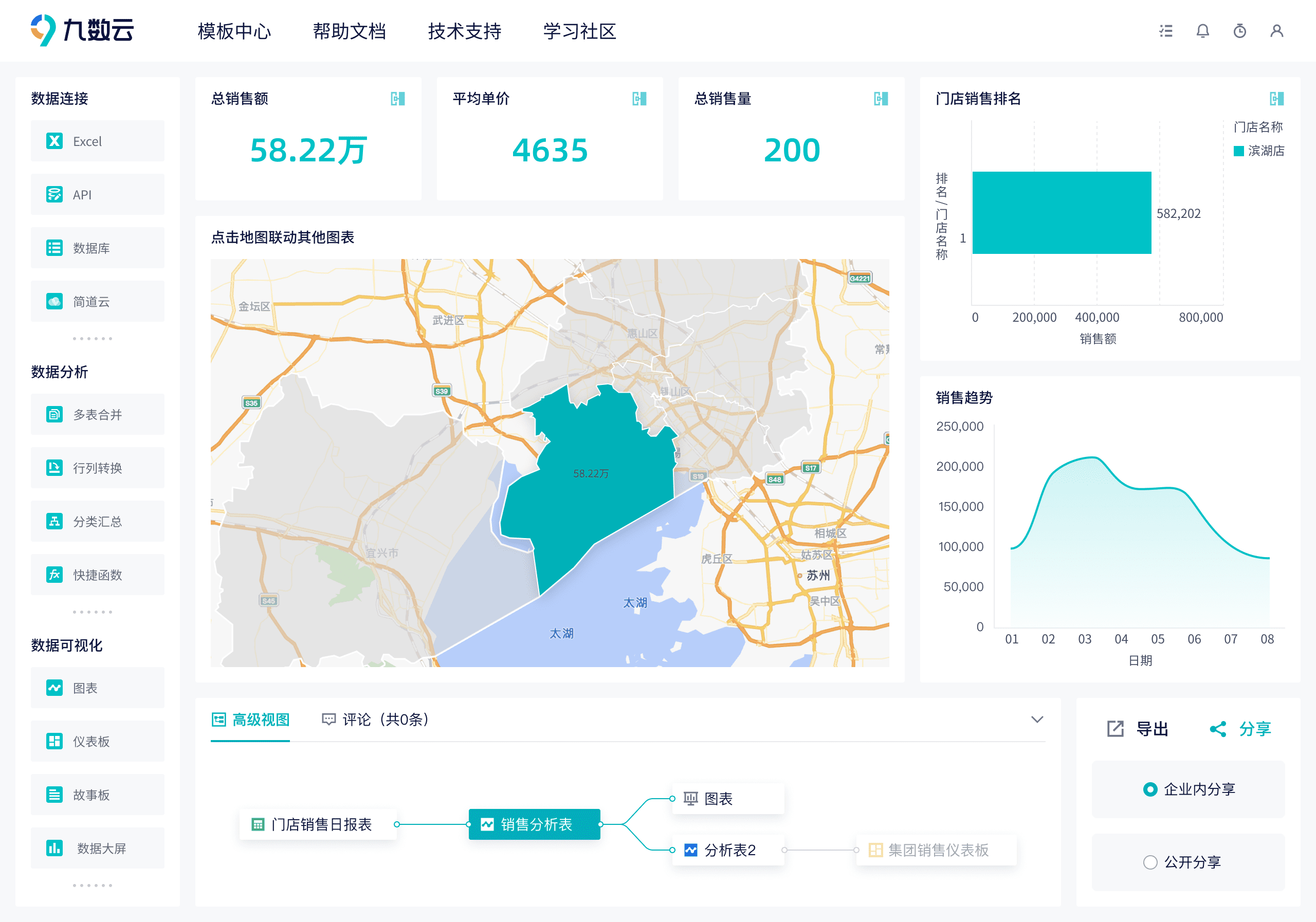

我建议大家可以用数据分析工具做一个可视化看板。类似我按照上面的分析思路,用九数云BI做的这个偿债能力分析看板,数据是不是一目了然?你也可以按照你自己的分析逻辑去搭建。我把这个偿债能力分析模板分享给大家,替换数据就能直接用,需要的自行领取:(浏览器打开)

短期偿债能力咱们聊完了,接下来把眼光放得更长远些,看看企业是否“可持续”。

(二)长期偿债能力指标

短期能周转,不代表长期就安全。真正决定企业能走多远的,是长期偿债能力。相较于短期偿债能力,长期偿债能力相关指标,关注的重点有两个:

一是企业的财务结构,

二是企业盈利能不能兜住自身的债务。

1. 资产负债率

资产负债率 = 总负债 ÷ 总资产

资产负债率是衡量长期偿债能力的核心指标,说白了,它就是看企业的总资产里,有多大比例是靠借钱(负债)撑起来的。

一般来说,这个比率最好控制在70%以下。

❗但要注意,别脱离行业谈好坏。

不同行业的情况不一样,比如金融业的资产负债率本来就普遍偏高,所以跨行业对比根本没啥意义。我之前也常强调,对比分析得在同行业内做才有意义。

2. 产权比率

产权比率 = 总负债 ÷ 股东权益

这个指标反映的是债权人和股东提供的资本之间的力量对比。

一般来说,产权比率小于1会比较好。数值越低,说明企业更多是用自有资本在经营,财务底子扎实,抗风险能力更强,能给债权人提供更强的还款保障。

3. 利息保障倍数

利息保障倍数 = 息税前利润(EBIT) ÷ 利息费用

这个指标站在企业盈利的角度,直接反映企业靠经营所得偿还债务利息的能力。说白了,就是利润能不能覆盖利息。

利息保障倍数越高越好,一般认为,至少要大于3。如果它低于1,说明企业已经在用非经营手段维持债务,财务风险极高。

4.现金流量利息保障倍数

只看传统利息保障倍数,是不够的。

原因很简单:利润是可以被“调”的,现金不太会骗人。

现金流量利息保障倍数 = 经营活动现金流量净额 ÷ 利息费用

这个指标更实在,它看的是企业实际收到的钱,能不能覆盖利息支出。相比以利润为基础的利息保障倍数更能真实反映企业支付利息的能力。所以在风控分析中,我更愿意相信现金利息保障倍数,而不是单看利润。

该倍数的数值越高,表明企业偿债能力越强,违约风险越低。

❗注意,计算时要剔除非经常性现金流入,避免对结果的高估。

三、如何将偿债能力分析运用到企业风险防控中?

掌握每个指标怎么计算之后,更重要的是学会怎么把它们“连起来看”,通过综合分析,来判断和评估一家公司的风险控制水平。

1. 看趋势,而不是单点

单看某一期的数据没啥大用,你得把公司连续好几年的数据串起来分析,看看它的变化趋势。到底是越变越好,还是越来越糟?

趋势往往比单一数值更能反映真实情况,更有说服力。

2. 看结构,而不是总量

分析流动资产的结构。比如👇

流动资产里,如果大头是应收账款和存货(即货币资金占比很少),哪怕流动比率数据很漂亮,企业真实的短期支付实力也会差很多。

3. 一定要回到现金流

利润是按权责发生制算出来的账面数字,可还债需要的是实实在在的现金。所以,咱们必须结合现金流量表来看,重点看“经营活动产生的现金流量净额”这一项目。它代表着企业自己挣钱的能力,也是支撑偿债能力的最坚实后盾。

长期靠融资、靠拖账活着的企业,本质上已经在消耗信用。

好了,把上面这些分析思路和方法融会贯通之后,咱们能总结出什么?

一家风险控制做得好的企业,往往有这么几个特点:

- 偿债相关的各项指标都健康稳定

- 债务期限和资产结构搭配合理

- 经营活动现金流充裕

- 在借钱经营这件事上一直保持谨慎态度

四、为什么偿债能力分析那么重要?

偿债能力,直接决定企业能不能“被信任”。所以,说到底,偿债能力不是为了算给自己看的,而是算给企业外部看的。

- 对银行和债权人来说,这是放不放钱的底线

- 对合作方来说,这是敢不敢长期合作的依据

- 对投资人来说,这是本金安不安全的前提

- 对管理层来说,这是企业能不能稳住经营节奏的“生命线”

就像我开头说的,偿债能力分析,本质上是在回答一个问题:

这家公司,到底有没有把风险控制住。

热门产品推荐