电商成本是否能抵税?财税知识速查 | 帆软九数云

随着互联网的飞速发展,电商行业已经成为许多企业和个人的主要收入来源。无论是传统的电商平台还是新兴的社交电商、直播电商,越来越多的人投身于电商行业,寻求盈利和发展。在电商经营中,除了日常的产品采购、营销推广、物流配送等运营活动外,还有一个重要的环节就是税务合规。对于电商商家而言,如何理解电商成本是否能够抵税,成为了一个亟待解决的问题。

1.电商成本的定义

在探讨电商成本是否能抵税之前,我们首先需要明确电商成本的范围。电商成本通常包括以下几个方面:

商品采购成本:这是电商商家最主要的成本之一,涵盖了商品的进货价、物流费用等。

平台费用:电商平台通常会收取一定的费用,如入驻费、佣金、广告费用等。

营销推广费用:包括广告投放、社交媒体推广、influencer合作等相关费用。

人工成本:电商企业的员工薪资、福利待遇等。

技术和设备费用:包括网站建设、系统维护、设备采购等技术支持的相关费用。

物流及仓储费用:主要包括商品运输、仓储和包装等相关费用。

在了解了这些基本的电商成本后,接下来的问题是:这些成本是否可以在税务上进行抵扣?

2.电商成本能否抵税?

根据我国现行的税收政策,企业可以在经营过程中通过合理的税务筹划,减少税负。对于电商商家而言,是否可以将经营中的各项成本进行抵税,首先需要区分税务种类以及费用性质。常见的抵税方式主要有以下几种:

2.1增值税抵扣

增值税(VAT)是电商企业在商品销售过程中最主要的税种。电商商家通常为一般纳税人,可以通过进项税额抵扣销项税额。也就是说,电商商家在购买商品、服务、设备等时,支付的增值税可以作为进项税额进行抵扣,从而减少销售环节应缴的增值税。

例如,如果一个电商商家购买了1000元的商品,支付了100元的增值税,而他在销售这些商品时又收取了150元的增值税,那么他需要缴纳的增值税就是150元减去100元,实际需缴纳50元。换句话说,商品采购过程中产生的增值税部分,是可以作为进项税进行抵扣的。

2.2企业所得税的扣除

企业所得税是电商商家在年度结算时需要缴纳的税种。根据税法规定,企业可以在计算应纳税所得额时,扣除与经营活动相关的各项费用。电商商家的运营成本(如商品采购成本、人工费用、广告推广费等)都可以作为费用在计算企业所得税时进行扣除,从而减少应纳税所得额。

具体来说,如果一家电商企业在某一年内的总收入为500万元,而其成本和费用支出为300万元,那么它的应纳税所得额为200万元。根据当前税法,企业所得税率为25%,那么该电商企业需要缴纳的企业所得税为50万元。这一计算中,商品采购、广告推广等费用的支出,都是可以用于税务扣除的。

2.3城建税、教育费附加的抵扣

在进行增值税纳税时,电商商家还需要注意一些附加税种的抵扣。除了增值税外,商家还需要缴纳城建税和教育费附加,这些附加税通常会根据纳税人的增值税纳税额进行计算。例如,某电商商家在一个月内需要缴纳的增值税为1000元,那么根据当地的政策,商家还需要缴纳一定比例的城建税和教育费附加。

不过,需要注意的是,电商商家是否能抵扣这些附加税,还需根据当地的具体政策规定。部分地方政府对这些附加税款的抵扣有所不同,商家需要根据实际情况进行确认。

3.如何确保电商成本正确抵税?

为了确保电商商家能够正确地进行税务抵扣,避免因不当操作而遭遇税务风险,商家需要注意以下几点:

准确记账:电商商家必须严格按照财务规定进行账务处理,确保所有的经营成本和费用都能及时、准确地记录。

合规凭证:每一笔成本和费用的支出都需要有合法的发票或支付凭证,作为税务抵扣的依据。

关注政策变化:税务政策不断变化,电商商家需要保持对税务政策的敏感性,及时了解新政策对抵税的影响。

寻求专业帮助:如果商家对于税务抵扣的具体操作不熟悉,可以聘请专业的税务顾问或财税公司,帮助其进行税务筹划,确保最大化地享受税收优惠。

通过合理的税务筹划,电商商家不仅能够降低经营成本,还能够规避税务风险,优化企业财务状况。税务合规性也是电商企业获得长远发展的关键之一,商家应当重视这方面的管理与优化。

4.电商商家常见的税务问题与误区

在实际操作中,电商商家往往在税务抵扣过程中容易遇到一些问题,甚至走入一些误区。了解这些常见问题,避免不必要的损失,对于电商商家来说至关重要。

4.1误区一:认为所有费用都能抵税

有些电商商家认为只要是经营中产生的费用,都可以用来抵税。其实,并非所有费用都可以抵税。例如,某些个人消费类支出、与经营活动无关的费用、以及一些未经合法报销的费用,都是不允许抵税的。如果商家进行的某些支出不符合税法规定,也可能会导致无法获得税务抵扣。

4.2误区二:忽视增值税发票的重要性

有些电商商家在进行进货时,可能会忽略或无法取得正规增值税发票。这种做法虽然短期内可能节省了一些成本,但长期来看却会导致无法抵扣增值税进项税,从而增加了商家的税负。电商商家应当特别注意,与供应商或服务商合作时,确保取得合法、有效的增值税专用发票。

4.3误区三:不进行税务筹划

有些电商商家在经营过程中,忽视了税务筹划的重要性,甚至将税务工作外包给外部代理公司,自己不加关注。这种做法虽然能够减轻短期压力,但也可能导致由于疏忽大意或不熟悉政策,导致未能充分利用税务优惠和抵扣政策,增加了税负。

4.4误区四:不申报或误申报

部分电商商家由于对税务申报程序不熟悉,可能存在未按时申报或错误申报的情况。这样会导致税务机关对商家进行处罚,甚至可能被追缴税款和罚款。因此,商家应确保按时准确地完成税务申报,并及时处理税务问题。

5.电商商家如何优化税务管理?

为了最大限度地降低税负并避免税务风险,电商商家可以采取以下几种措施进行税务管理优化:

5.1精细化财务管理

电商商家需要建立健全的财务管理制度,确保每一笔交易、每一项成本都能规范地记录。采用先进的财务软件可以帮助商家自动化处理税务数据,避免人工操作带来的错误。

5.2深入了解税务政策

税务政策不断更新,电商商家必须保持对最新税务政策的敏感性,及时调整税务筹划方案。例如,了解最新的增值税政策、地方税种优惠等信息,有助于商家在税务筹划中获得更多的优惠。

5.3寻求专业税务咨询

对于税务管理不熟悉的电商商家,聘请专业的税务顾问或财税公司是一个非常明智的选择。专业的税务顾问不仅能帮助商家进行合理的税务筹划,还能够指导商家避开常见的税务误区,确保电商企业的合法合规经营。

6.总结

对于电商商家而言,了解电商成本能否抵税以及如何正确进行税务抵扣是提高经营效益、规避税务风险的重要环节。通过合理的税务筹划,电商商家不仅可以减少税务负担,还可以增强企业的竞争力。在经营电商业务的过程中,商家应当始终保持对税务政策的关注,遵循合规操作,做到科学合理的税务管理。

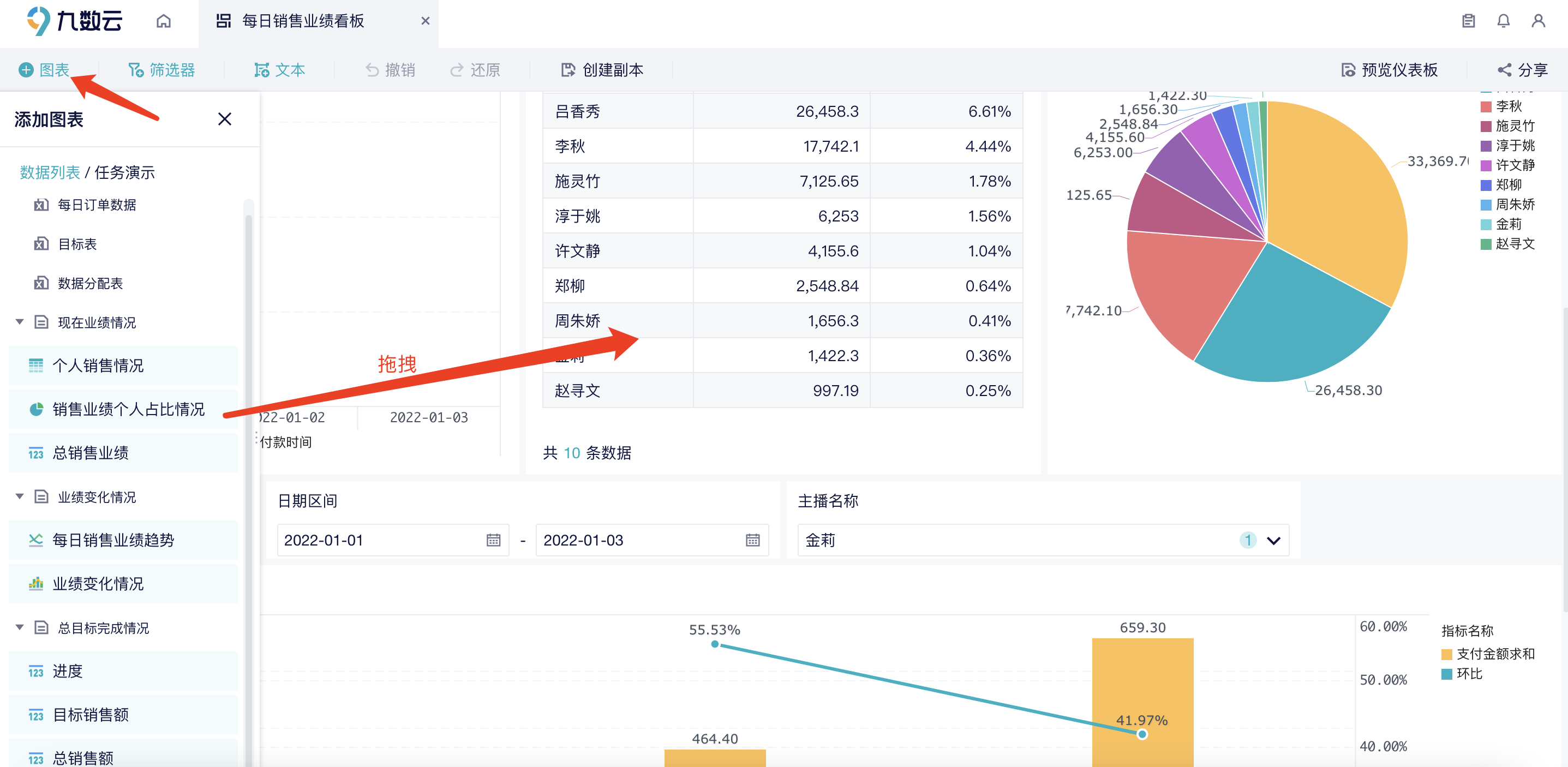

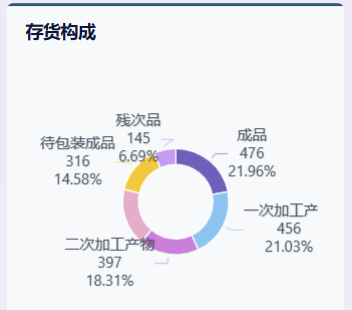

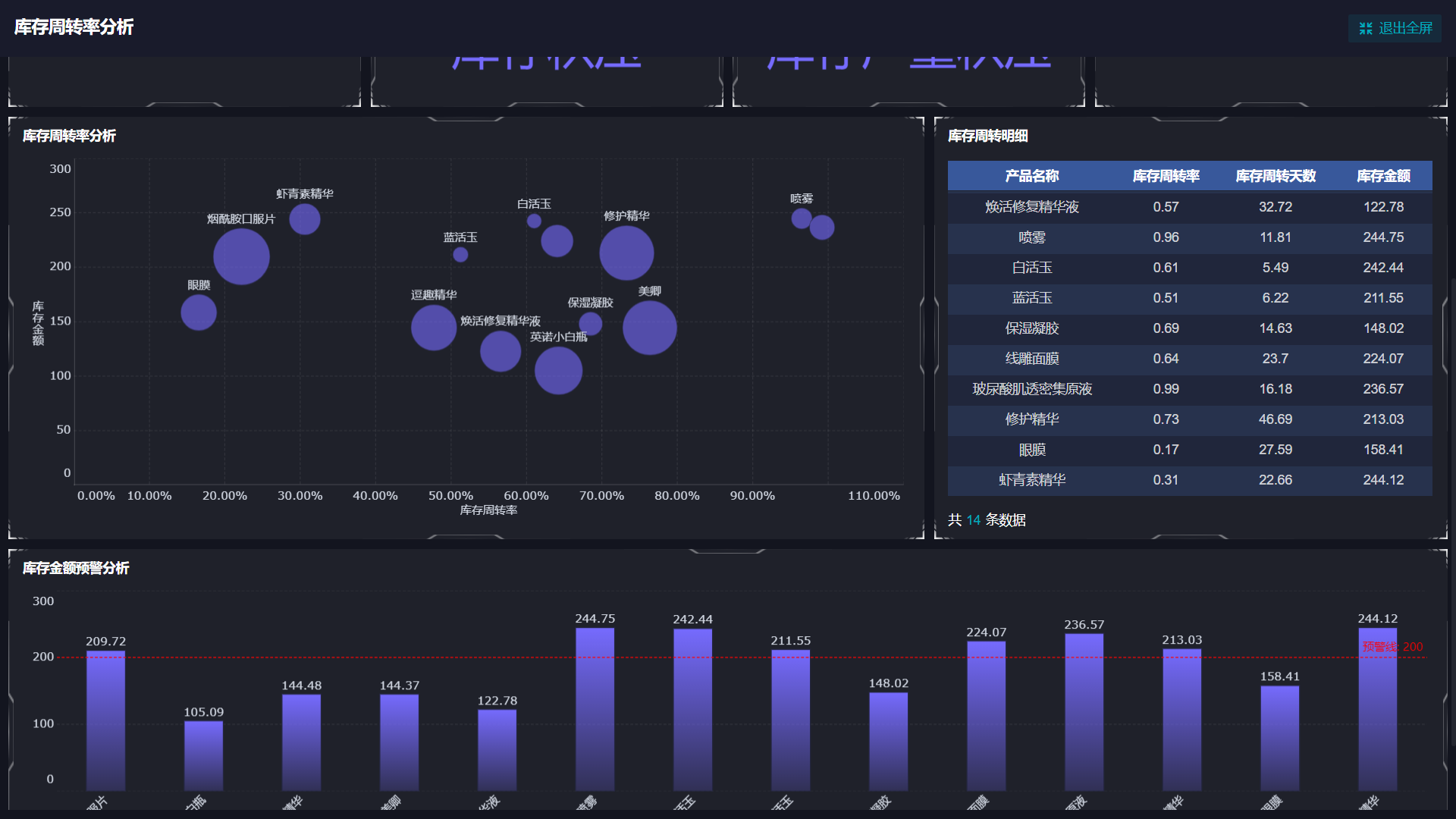

九数云 BI 帮助电商企业优化成本管理流程。借助其全面的数据分析和可视化工具,企业可以详细了解各项成本构成,及时调整策略,降低运营成本,提升整体盈利能力,确保业务的可持续发展。

热门产品推荐