怎样理解「营运资金比利润更重要」? | 帆软九数云

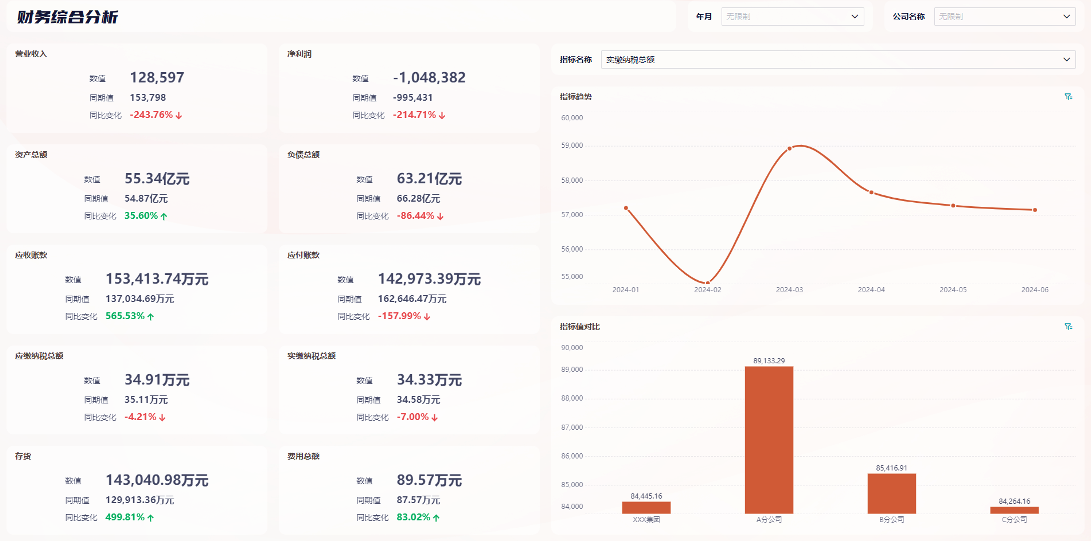

公司账上的数据很好看,比如今年年增加了一千万的营收,但要用钱的时候,却发现公司还是没钱,这是为什么?仔细分析后发现,这一千万的营收里,有七百万是营收账款还没收回,放在客户的口袋里,公司银行账户上其实并没有多少钱。

作为企业的老板,我们当然要将利益最大化,但是没有营运资金现金流,企业将寸步难行。

那么企业要如何盘活营运资金,提高资金的使用效率?

1. 如何理解营运资金

首先,我们来了解什么是营运资金?

营运资金也称为营运资本,即公司日常经营所需要的资金,计算公式是:

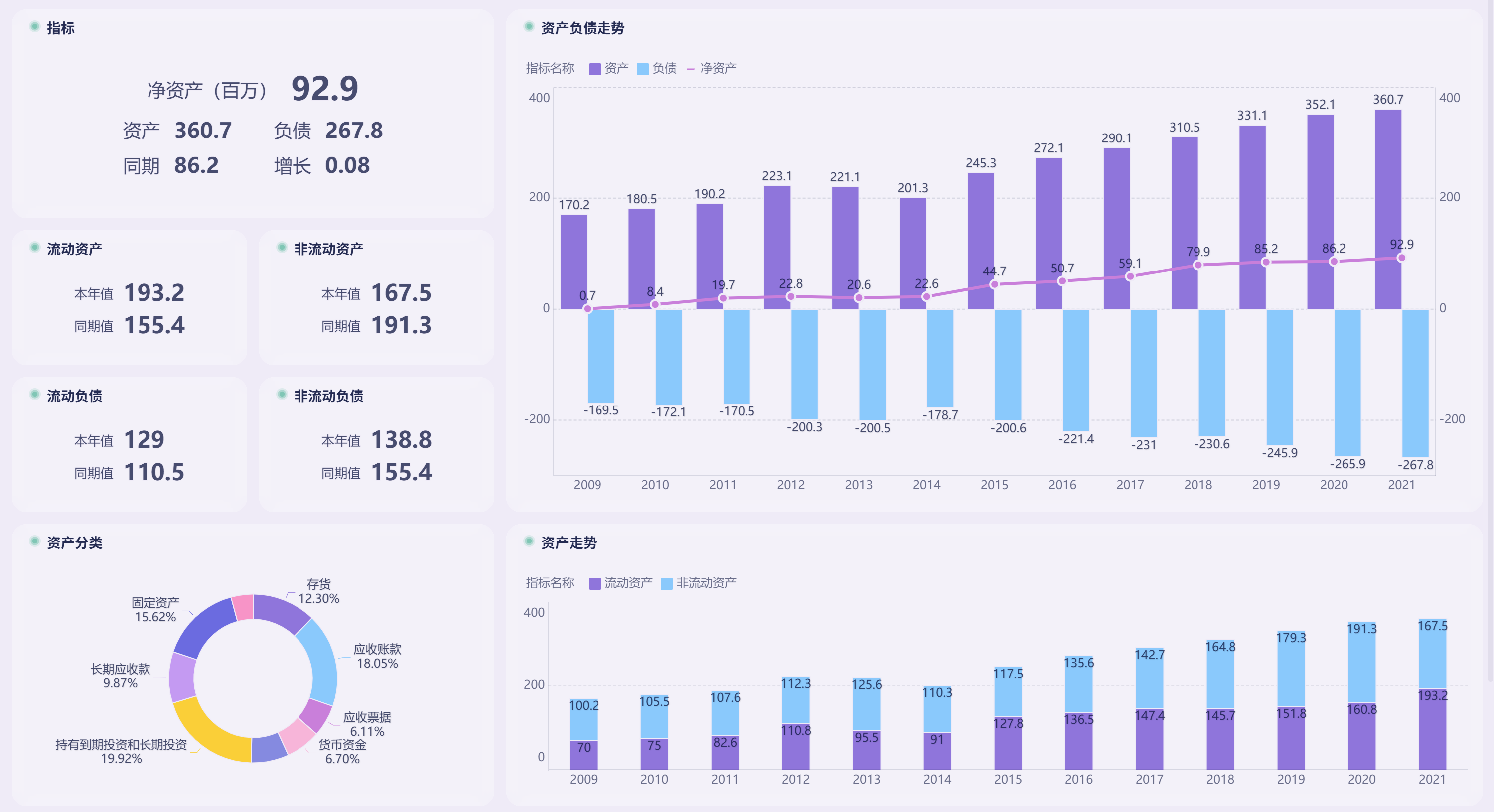

营运资金 = 流动资产 - 流动负债。

- 流动资产:容易变现的资产,包含现金、应收帐款、存货、短期投资等;

- 流动负债:一年内须偿还的债务,包含短期借款、应付帐款等

我们在关注营运资金时,要关注两个方面

一是营运资金的安全性,即资金周转是否充裕,有无资金短缺、涉及筹资的问题;

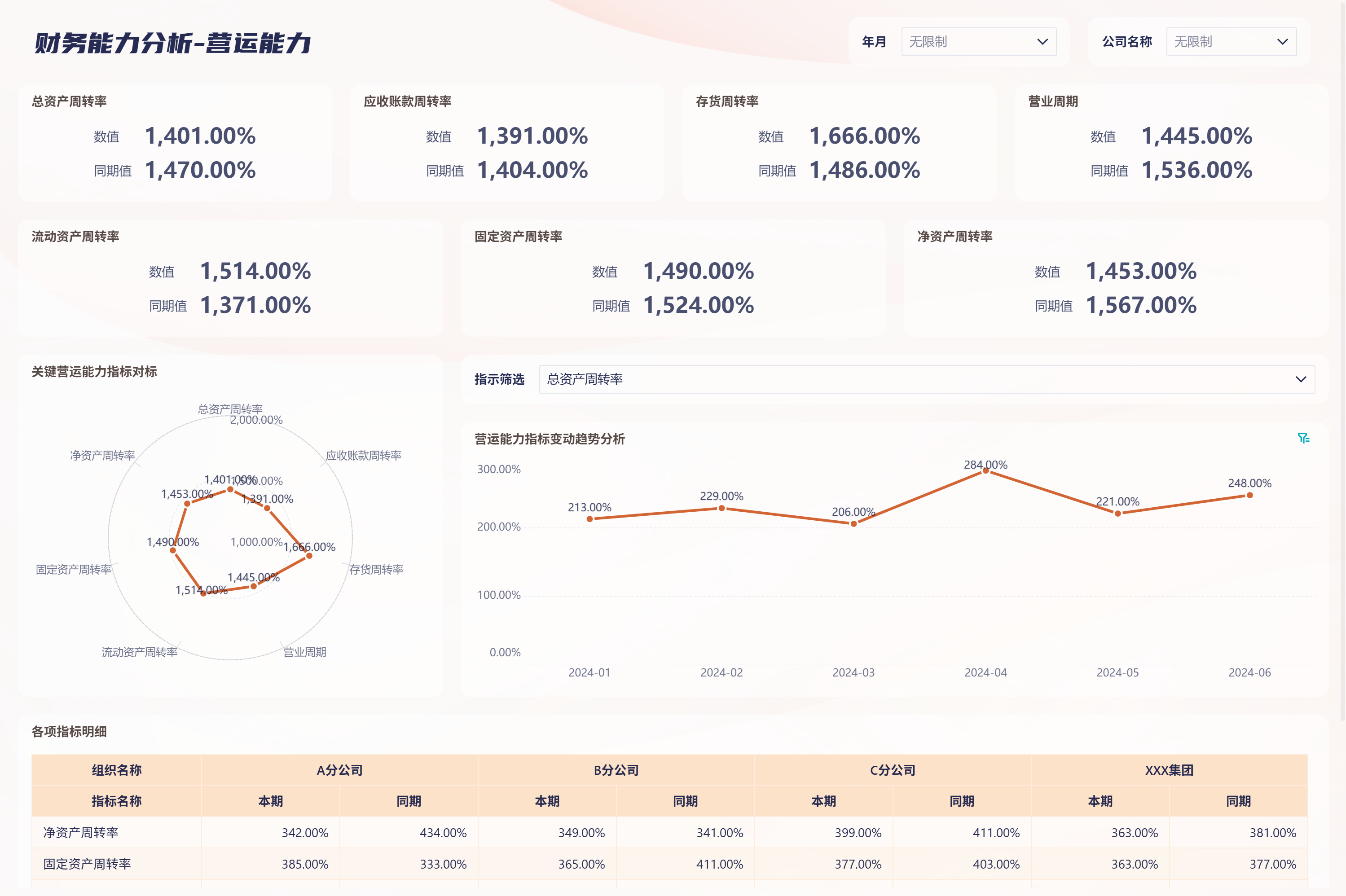

二是营运资金的使用效率,在资金紧张的时候,我们要把钱花在刀刃上,在资金充裕的时候,要考虑资金是否有被充分利用,营运资金使用效率就是衡量企业资金使用效率的一个财务指标。

2. 营运资金使用效率越高越好吗?

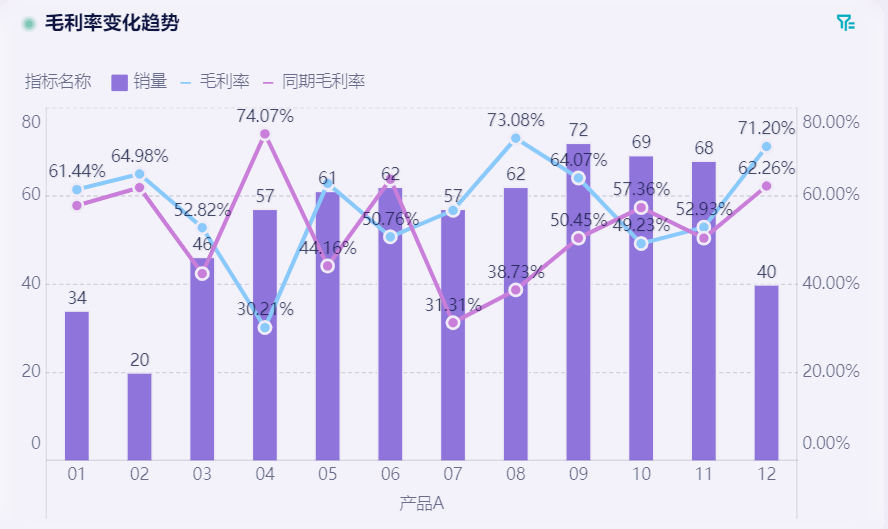

营运资金使用效率的数值高低,代表企业在偿债、付清应付账款等后,剩下的钱可以用于周转的次数。

- 一般来说,营运资金使用效率越高,说明公司当前的资产和负债组合的销售策略业绩良好,投入较少的营运资金,能获取较大的收入;

- 营运资金使用效率较低,从公式上看,可能是营收减少,比如存在应收账款未收回,存货过时等问题。

但营运资金使用效率是数值越高越好吗?

注意了,我们不能仅凭营运资金使用效率的高低,就判断公司的好坏,需要参照其他具体的指标进行分析评估。

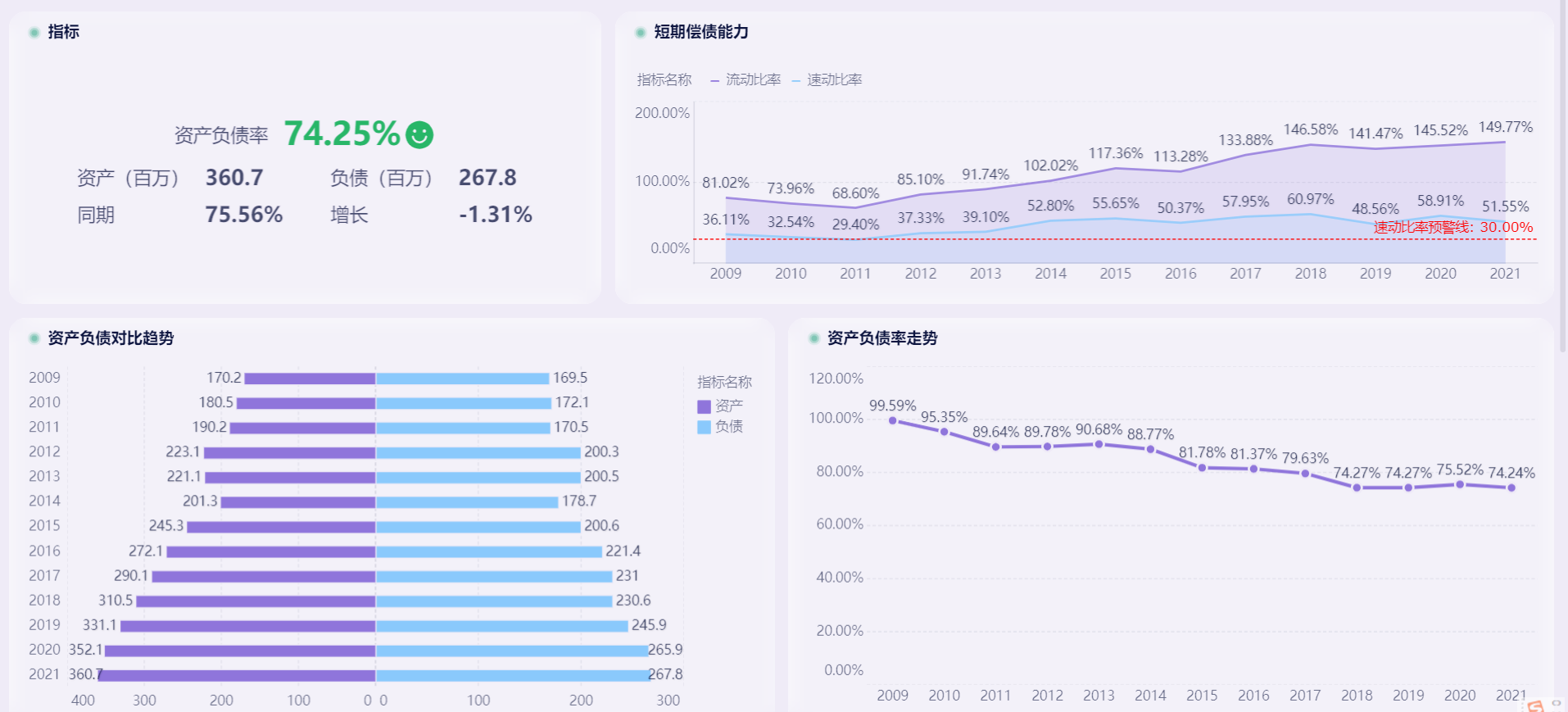

- 若营运资金使用效率过低,可能是公司的资金较多、营业收入较少,必须将资金更有效运用提升营运资金使用效率才能让公司获利,但根据产业或者时势状况不同,有时保留较高的流动资产(营运资金高、营运周转率低),反而是更安全的策略。

- 若营运资金使用效率过高,也有可能代表公司营运资金不足,或是短期债务过高,或者流动资金过少,若应付帐款也非常高,代表公司有可能无法支付到期的账单,会需要立刻面临周转与筹资的流动性危机,这些迹象都显示公司短期偿债能力较差。

有时因为企业经营资金大量来源于融资借贷,财务杠杆过高,使得流动资产<流动负债。根据公式,营运资金 =流动资产-流动负债,公司营运资金就为负值,周转率也为负值,这种情况大企业也会发生。

这时衡量效率就意义不大了,反而要关注资金的安全问题,企业负债太高是非常危险的,尤其是房地产这类财务杠杆比较高的行业。

3. 如何管理营运资金

一般从这三方面入手:

- 企业销售商品的款项回收是否及时,且对应收账款的跟踪是否到位,对坏账的管控是否严格

- 存货对资金的占用是否及时释放,也就是存货是否及时销售出去了,存货的采购是否合理,最大限度的减少存货对资金的占用以及存货的浪费

- 公司采购对供应商的结算是否争取到了足够长时间的账期,也就是公司是否有对供应商资金占用的时间,在日常采购时候能谈账期尽量就不现采现付。

一般财务对资金管理的手段就是做资金预测表,纵向为现金流量收支的项目,横向为时间周期,比如1季度或者1月,再按照预测和实际来区分,这样就方便做月度考核。

如果公司为单独一个主体,那么公司资金直接由财务调配管理,如果公司为集团的话,则一般有2种模式对资金进行管理:

- 商业模式:其它应收应付调配资金;转移价格调配资金;直接注资。

- 财务模式:集团设置内部结算中心,建立资金池,设立财务公司等都是可以的。

所以,对于财务来讲,资金的日常管理首先要看公司属于单一公司还是集团公司,根据两种不同的情况选择管理模式,然后再建立资金预测工作,根据公司经营管理需要定资金管理预测周期,最后在抓一个资金重点来源,也就是经营类资金做好管理。

热门产品推荐