几分钟讲清楚ROA、ROE、ROIC、ROCE | 帆软九数云

ROA、ROE、ROIC、ROCE 这四个指标,是财务圈里“最常被引用、也最常被混用”的一组概念。字母一换,虽然都是“回报率”,看起来好像只是算法细节不同,但背后站的视角、回答的问题、适合的场景,完全不是一回事。今天这篇我们就一起从全方位理解下这4个指标。

一、四个指标的不同视角

首先我们要理解,在一家公司里,至少有四类人关心“回报”:

这四个问题,本质上站的视角的就不同,所以“回报”的计算的范围更不会相同:

- ROA = 净利润 ÷ 总资产:回答管理层关心的“资源效率”;

- ROE = 净利润 ÷ 股东权益:回答股东关心的“股东回报”;

- ROIC = NOPAT ÷(股东权益 + 有息负债 − 超额现金);回答资本提供者关心的“价值创造”;

- ROCE = EBIT ÷(总资产 − 流动负债) ;回答经营层关心的“业务对比与资源配置”。

站对了视角之后,我们再来一个个梳理每个指标有什么需要注意的点。

二、ROA:总资产回报率

你可以把一家公司想象成一个巨大的“资产池”:

- 货架上的存货,

- 账上的应收账款,

- 厂房设备,

- 现金、投资性资产……

ROA 不关心这些资产的资金来源,是股东出的?银行借的?无所谓,只关心一个结果: 这些资产整体给公司创造了多少净利润。所以ROA的公式也最简单:= 净利润 ÷ 总资产

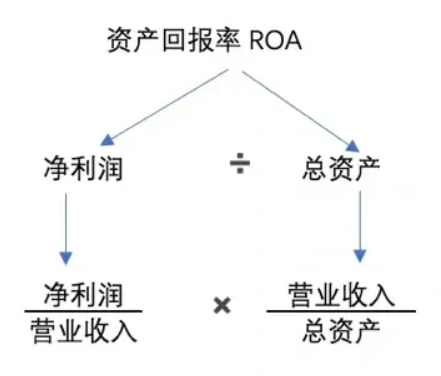

1. 拆开 ROA

ROA 还有一个非常实用的拆解公式:ROA = 净利率 × 总资产周转率

这意味着,ROA 高,只有两种可能:

- 单笔生意赚得多(净利率高);

- 资产转得快(周转率高)。

也就是说:

- 高毛利行业(比如白酒、奢侈品)靠第一条;

- 重资产行业(比如制造业、零售、物流)更多靠第二条。

这个拆解,对做经营分析特别重要,因为它直接告诉你: 是价格、成本、产品结构的问题,还是资产效率、库存、应收的问题。

2、ROA与有息负债

如果一家公司的 ROA 长期低于有息负债的资金成本(比如 6%),那用债务扩张就是在自损。

你可以这样理解:

- 借钱成本是 6%,

- 资产整体回报只有 4%,

- 那每多一块资产,实际上都在亏钱。

这种企业,规模越大,亏得越多; 外部环境一收紧,现金流压力立刻显现。

所以我个人的经验是: 连续多年 ROA 能稳定高于 6% 的公司,才值得进一步深入研究。

三、ROE:净资产收益率

公司的资产不是都是自己的,比如:

一家制造企业,总资产 1 亿元,其中:

- 8000 万来自银行贷款

- 2000 万是股东出资

那么:

- ROA 看的是:这 1 亿元资产一年整体赚了多少钱;

- ROE 关注的是:这 2000 万自有资本一年为股东赚了多少钱。

这就是 ROE 的核心视角:站在股东立场,看自有资本的回报效率。

ROE 的公式是:ROE = 净利润 ÷ 股东权益

1、用杜邦分析法拆解ROE

用杜邦分析法拆解,你会发现:

ROE = 净利率 × 总资产周转率 × 权益乘数

也就是说,ROE 可以通过三条路径变高:

2、需要警惕的ROE幻觉

ROE 并不是越高越好。

如果企业通过回购股份、减少股本、压缩股东权益,分母变小,ROE 就会上升,即使利润并没有增长。

这种情况下:

- 报表上 ROE 看起来更好看了;

- 但企业经营质量并没有发生实质改善。

再举个更极端的例子: 一家公司 ROE 达到 30%,但负债率已经高达 95%。一旦融资成本上升到 6% 以上,财务费用迅速吞噬利润,企业很可能由盈转亏。

所以我经常提醒: ROE 的变化,一定要拆来源:

- 是利润涨了?

- 是权益降了?

- 还是杠杆变了?

只有拆清楚这三点,ROE 才真正有分析价值。

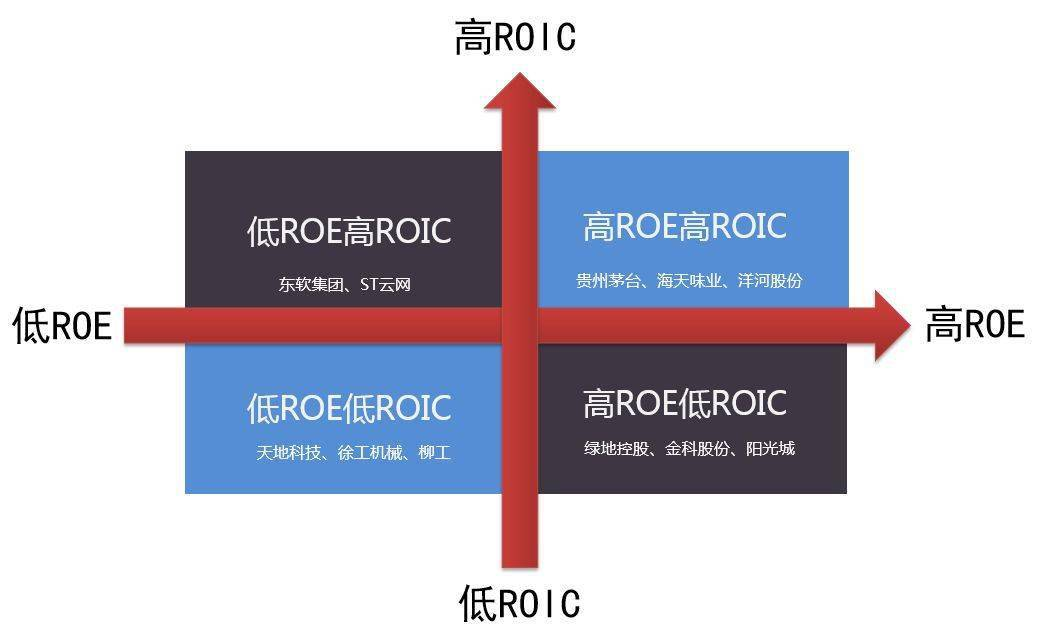

三、ROIC:投入资本回报率

如果说ROA看的是资产负债表左边的“全部资产”的回报率

那么ROIC看的就是资产负债表右边真正“需要付成本的资本”的回报率

ROIC = NOPAT ÷ 投入资本

其中:

- NOPAT 是税后经营利润;=息税前利润(EBIT)*(1 - 税率)。

- 投入资本 = 股东权益 + 有息负债 - 多余现金。

这意味着,它同时站在股东和债权人的角度,是一个真正意义上的“资本效率指标”。

1、ROIC的价值

如果说 ROA 看的是“生意好不好”,ROE 看的是“股东赚不赚钱”,那 ROIC 看的是:钱用得值不值。

它站在资本提供者的视角,综合考虑了:

- 股东投入的权益资本,

- 银行等债权人提供的有息资金,

并用剔除了融资结构影响的经营利润(NOPAT)来衡量回报。

换句话说,ROIC 回答的是一个非常根本的问题:

企业把这些需要付成本的长期资本投进去,到底有没有创造真正的价值?

这也是为什么,在并购、项目评估、战略投资等场景中,ROIC 往往比 ROE 更重要。

2、ROIC 和WACC

ROIC 为什么一定要和 WACC 放在一起看?

单看 ROIC 没意义,必须和 WACC(加权平均资本成本)对比。

逻辑非常简单:只有 ROIC > WACC,公司才是在为资本提供者创造价值; 如果 ROIC < WACC,那是在消耗资本。

举个极端点的例子:

- ROIC = 8%,

- WACC = 10%, 那说明公司每投 100 块钱进去,长期实际上在损失 2 块钱的价值。

哪怕当期利润是正的,从资本回报角度看,这家公司是在“慢性失血”。

五、ROCE:已动用资本回报率

如果说 ROIC 关注的是“所有需要付成本的长期资本是否创造了价值”,

那么 ROCE 更关注的是:真正用于经营的长期资本,在不同业务、不同地区之间,谁的回报更高。

它更贴近经营管理层的视角,是一个用来做业务对比、产能决策、资源配置优化的指标。

ROCE 的公式是:

ROCE = EBIT ÷(总资产 − 流动负债)

其中:

- 分子用的是 EBIT(息税前利润),避免税率差异和融资结构对结果的干扰;

- 分母用的是 已动用资本(Capital Employed),也就是长期用于经营的资产规模。

1、为什么 ROCE 不用净利润,而用 EBIT?

这是 ROCE 的一个非常重要的设计逻辑。

因为在跨地区、跨业务对比时:

- 税率可能不同;

- 融资结构可能不同;

- 利息负担也可能不同。

如果用净利润,会把这些外部或财务层面的差异混进来,干扰对“经营效率”的判断。

而用 EBIT,就可以尽量做到:只比较经营本身赚不赚钱,而不被税收和融资方式影响。

2、ROCE的判断

在实务中,我通常会这样看 ROCE:

很多跨国公司、制造业集团、零售连锁,在做产能布局和业务调整时,ROCE 往往是最关键的内部决策指标之一。

写在最后

在财务分析的世界里,ROA、ROE、ROIC、ROCE 这四个指标,每个都有自己的视角和价值。

华尔街分析师给企业估值时,ROIC 的权重往往是 ROE 的三倍,这背后的意思很明确:钱投入得值不值,比你赚多少更重要。现实中,没有统一的“标准答案”,每个指标都得结合具体业务和行业去理解。

所以,下次你翻财报、做经营分析时,记住:

把这些指标弄明白、用对了,财务报表里每一行数字都不再抽象,心里才有底,也才能做出更可靠的判断。

热门产品推荐