账面赚钱≠真的赚钱!给你把企业偿债能力掰开揉碎了 | 帆软九数云

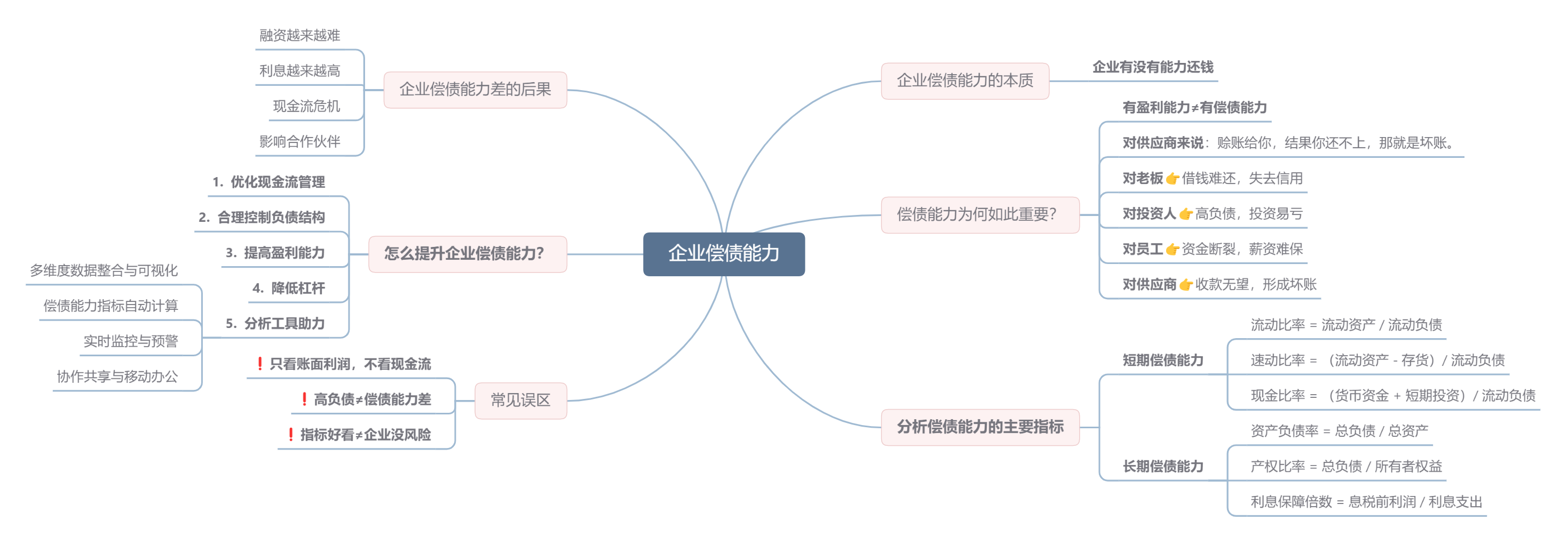

最近不少企业都遇到一个共同问题:账面利润看起来不错,可现金不够,短期债务压力大。尤其是在市场波动频繁、融资成本上升的背景下,这种现金流紧张的情况越来越普遍。对企业来说,偿债能力已不只是财务报表上的数字,而是关乎企业生死存亡的核心能力。

那么,到底什么才算企业真正的偿债能力?短期负债能不能及时应付、长期债务结构稳不稳、现金流是否充裕……这些指标背后隐藏的风险,你是否真的看懂了?

本文将从企业偿债能力的关键指标、分析方法、提升策略以及常见误区入手,帮你把这个看似枯燥的财务概念,变成判断企业健康状况的实用工具。

一、什么是企业偿债能力?

说白了,“偿债能力”就是企业有没有能力还钱。

企业和个人一样,都会借钱。个人可能借房贷、车贷,企业可能借银行贷款、发行债券、拖欠供应商货款等等。只要借了钱,就有还钱的压力。那企业的偿债能力,通俗点说,就是企业有没有足够的钱、够快的现金流,能在到期的时候把钱还上。

如果一个企业账面上看起来利润不错,但账上的钱周转不过来、还不上贷款利息,那也可能账面光鲜、现金短缺,最后拖垮公司。所以,偿债能力其实是检验企业健康度的一个硬指标。

二、为什么偿债能力这么重要?

咱打个比方:

- 对老板来说:你要扩张,要投产,很多时候都得靠借钱。如果还不上钱,信用断了,下次没人敢借给你。

- 对投资人来说:你投的企业要是债台高筑,随时可能爆雷,那投资再多也有可能打水漂。

- 对员工来说:公司如果欠一堆钱还不出来,可能影响发工资,甚至导致公司破产。

- 对供应商来说:赊账给你,结果你还不上,那就是坏账。

所以,不管你是看公司报表、做投资,还是做企业经营,偿债能力都是绕不开的一环。

很多企业出问题,不是因为不赚钱,而是因为现金流断了。比如一些房地产企业,账面上项目很多、土地储备巨大,但短期债务压顶,回款慢,最后资金链一断,企业直接爆雷。

这就说明:有盈利能力≠有偿债能力。能不能还钱,得看现金和周转,而不是光看利润。

三、分析偿债能力的主要指标

这里就要上点干货了。财务分析里有一整套指标,用来衡量企业的偿债能力。我们可以分成两类:

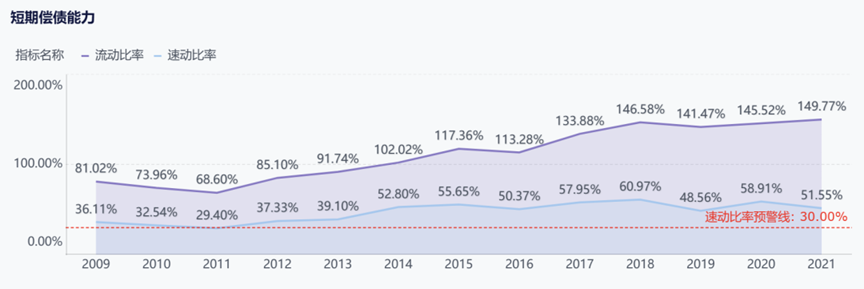

1. 短期偿债能力

短期偿债能力,就是企业在一年之内(或一个营业周期内)能不能还得上钱,主要看流动资产够不够覆盖流动负债。常见的指标有:

- 流动比率 = 流动资产 / 流动负债

一般大于 1 才算比较安全。比如企业有 100 万的流动资产(现金、存货、应收账款),流动负债是 60 万,那流动比率就是 1.67,说明短期债务压力不大。

- 速动比率 = (流动资产 - 存货)/ 流动负债

存货变现能力差,不好马上变成现金,所以要扣掉。速动比率大于 1,说明应对短期债务问题不大。

- 现金比率 = (货币资金 + 短期投资)/ 流动负债

这个更保守,直接看企业现金及等价物能不能覆盖眼前的债。

👉 打个比方:

你钱包里有1000块(现金),银行卡里还有2000块(速动资产),家里堆了一屋子大米和方便面(存货)。如果明天要还1500块钱,那有现金+银行卡钱就够了,说明偿债能力还行。但如果全靠卖大米换钱,那就不靠谱。

2. 长期偿债能力

长期偿债能力更重要,它直接决定公司能不能稳健活下去。长期偿债能力关键看资本结构和盈利情况。常见指标有:

- 资产负债率 = 总负债 / 总资产

比例越高,说明公司靠借钱维持越多,风险越大。一般认为,合理的资产负债率应低于60%。

- 产权比率 = 总负债 / 所有者权益

看“债务vs自有资金”。越高说明企业财务杠杆越大,即财务风险越高。

- 利息保障倍数 = 息税前利润 / 利息支出

这个很关键,反映企业赚钱能力能不能覆盖利息。比如公司一年利息要还1亿,但息税前利润只有5000万,则利息保障倍数只有0.5,就很危险了。

👉 举个生活例子:

你贷款买房,每年要还20万利息。如果你年收入100万,那还利息没压力(利息保障倍数=5)。但如果你年收入只有 15 万,那利息都还不上,迟早要断供。

四、企业偿债能力差,会有什么后果?

1. 融资越来越难:银行会看财报,一旦发现你的偿债能力差,直接不给贷款。

2. 利息越来越高:就算能借到钱,利息也会很高,因为风险溢价大。

3. 现金流危机:还不上钱,资金链一断,公司可能不得不卖资产,甚至破产。

4. 影响合作伙伴:供应商、客户可能会减少合作,因为怕你还不起钱。

这也是为什么资本市场很看重偿债能力。如果偿债能力差,哪怕你利润再好,投资人也会观望。

五、怎么提升企业偿债能力?

知道怎么分析和评估企业的偿债能力只是第一步,能“对症下药”采取提升策略才是最重要的。这里我给你几条实操建议:

1. 优化现金流管理

o 加快应收账款回款,减少坏账。

o 控制库存,别让钱压在货里。

o 和供应商谈账期,把付款周期拉长。

2. 合理控制负债结构

o 短期债务太多的话,尽量换成长贷,降低短期压力。

o 适度发行股权融资,减少对银行贷款的依赖。

3. 提高盈利能力 赚钱是硬道理。只有利润稳定,才能有余力偿还债务。比如提升毛利率、减少不必要的开支。

4. 降低杠杆 很多企业喜欢用高杠杆做大规模,但风险也更大。适度的杠杆能放大收益,过高就容易翻车。

此外,偿债能力的计算,需要依赖企业的财务报表,包括资产负债表、利润表和现金流量表。财务人员需要仔细核对报表数据,确保计算的准确性。市面上现有的BI工具,很多内置了偿债能力相关指标的计算公式,能够帮助财务人员自动从各类数据源提取数据,进行清洗、转换和计算,大幅提高偿债能力分析的效率和准确性。

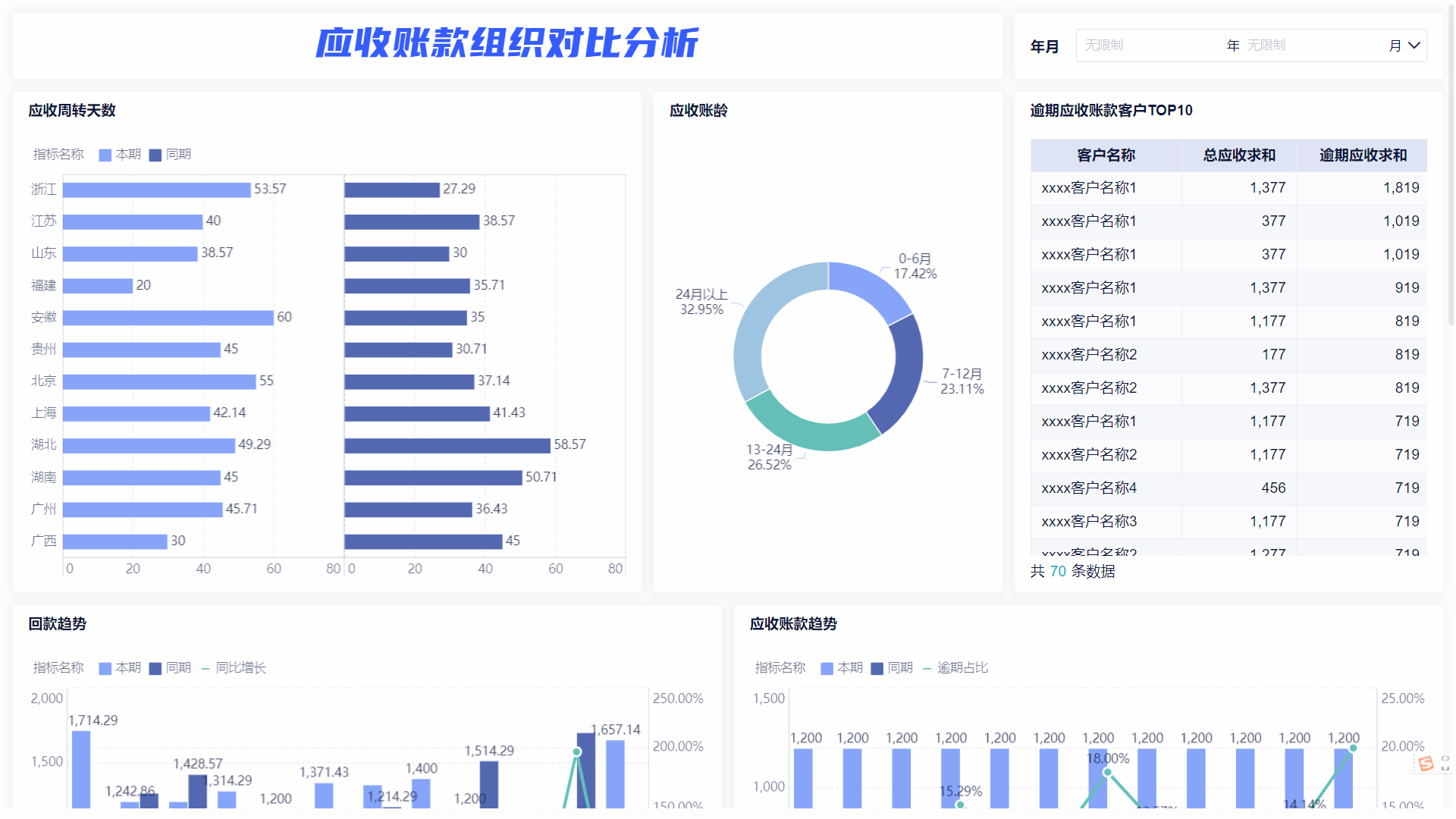

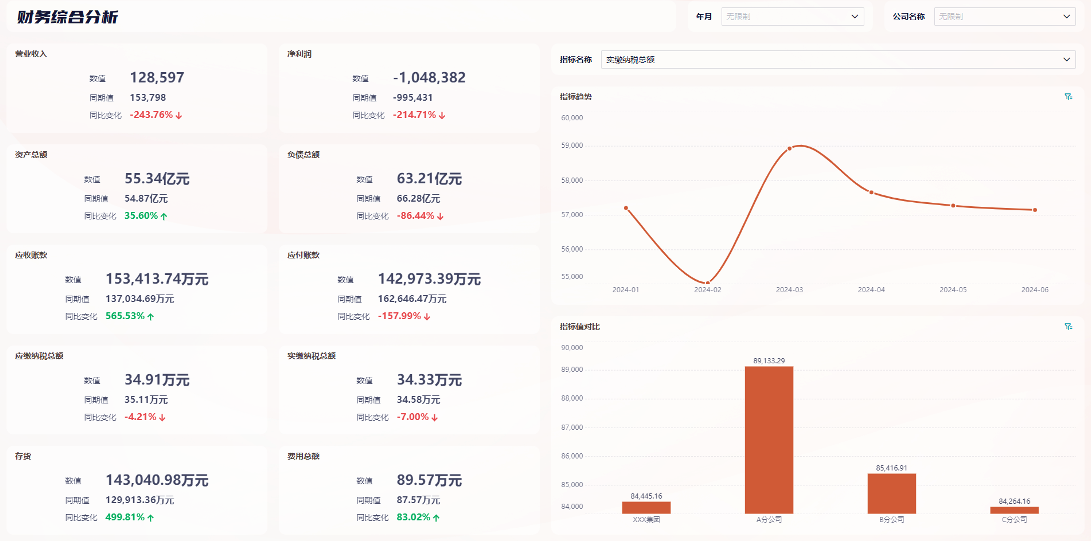

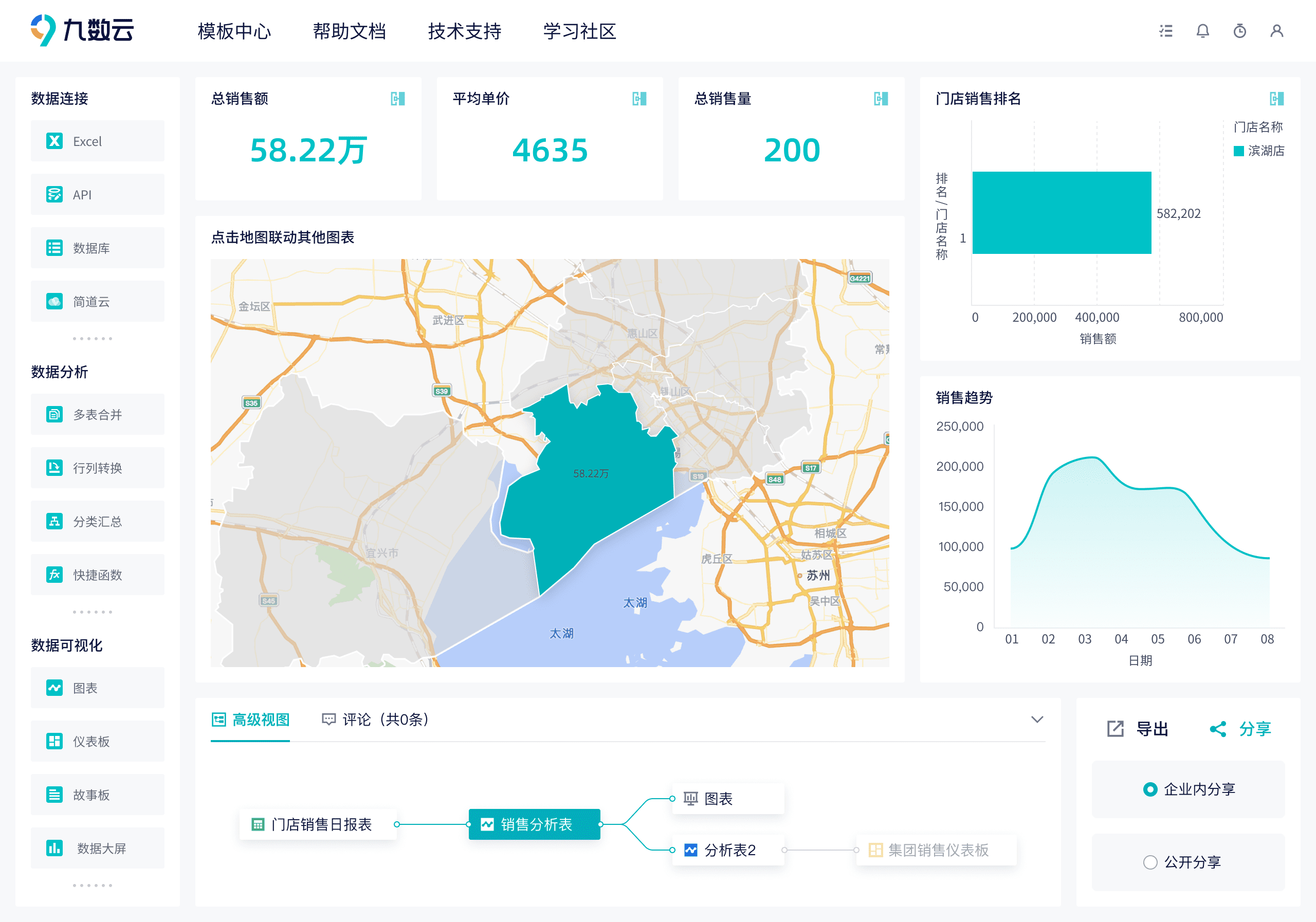

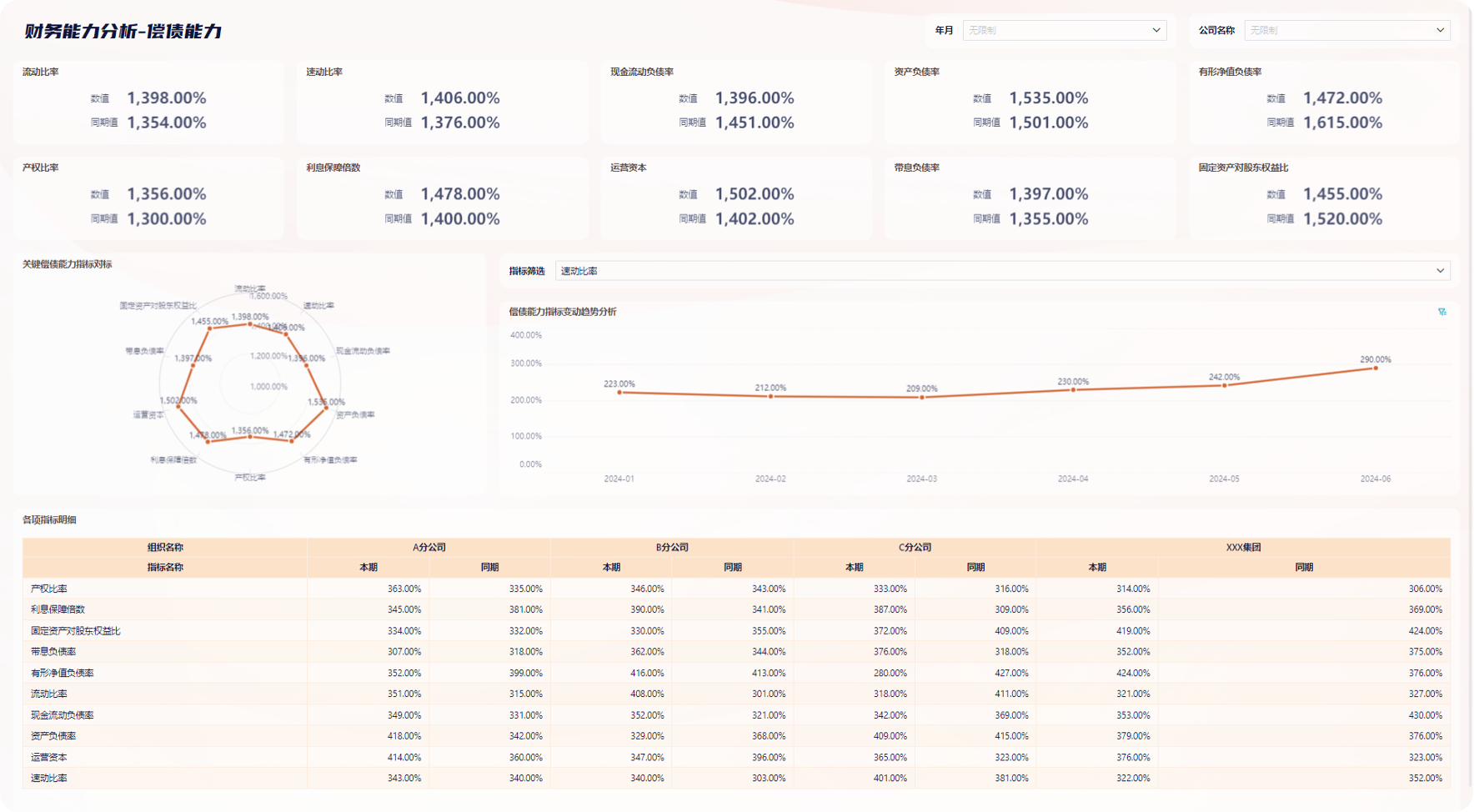

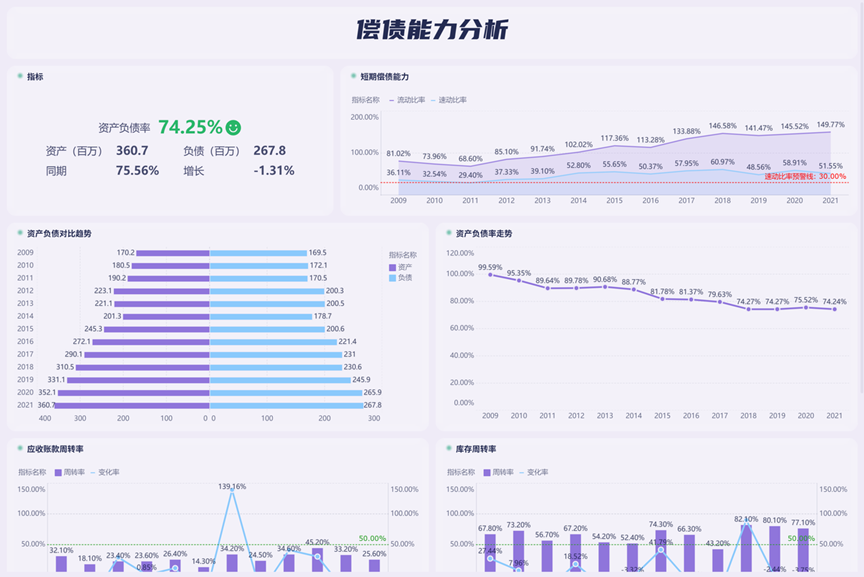

上面的偿债能力分析报表就是用九数云BI做的,不仅如此,它还能实现:

1.多维度数据整合与可视化

可连接财务系统、业务系统、银行账户等多种数据源,实现集中管理和可视化展示,让复杂财务数据一目了然,帮助管理者快速了解企业偿债能力。

2.偿债能力指标自动计算

系统内置流动比率、速动比率、资产负债率等常用公式,用户只需配置即可自动计算,减少人工误差,提高分析效率。

3.实时监控与预警

支持实时数据更新和指标预警,当指标异常时自动提醒,帮助管理者及时发现潜在财务风险。例如,每月货币资金比率趋势分析可有效监控短期偿债能力。

4.协作共享与移动办公

支持团队协作、数据共享和移动端访问,财务报告可快速分享给同事和领导,随时随地掌握企业偿债能力。

六、常见误区

很多人一提偿债能力,就只看“流动比率”或者“资产负债率”。其实这是不全面的。常见误区有:

1. 只看账面利润,不看现金流 账上有利润,但钱没回来,还不上债,那就是纸上富贵。

2. 高负债≠偿债能力差 有的企业资产负债率高,但现金流很稳定,比如公用事业企业,反而风险不大。

3. 指标好看≠企业没风险 有的企业为了美化报表,会在报表日集中回款、压缩应付款,账面指标好看,但真实经营可能很紧张。

七、总结

一句话总结:企业偿债能力说白了就是 “有没有钱、够不够快、结构稳不稳”。

只要你能看懂几个关键指标,再结合实际业务情况去分析,就能大致判断一家企业能不能稳健还债。

热门产品推荐